继我们对2018年之前的欧洲酒店分销格局研究报告获得广泛流传之后,我们希望更新这项研究,并将亚太*地区也纳入其中,以比较并观察这些趋势是全球性还是区域性。

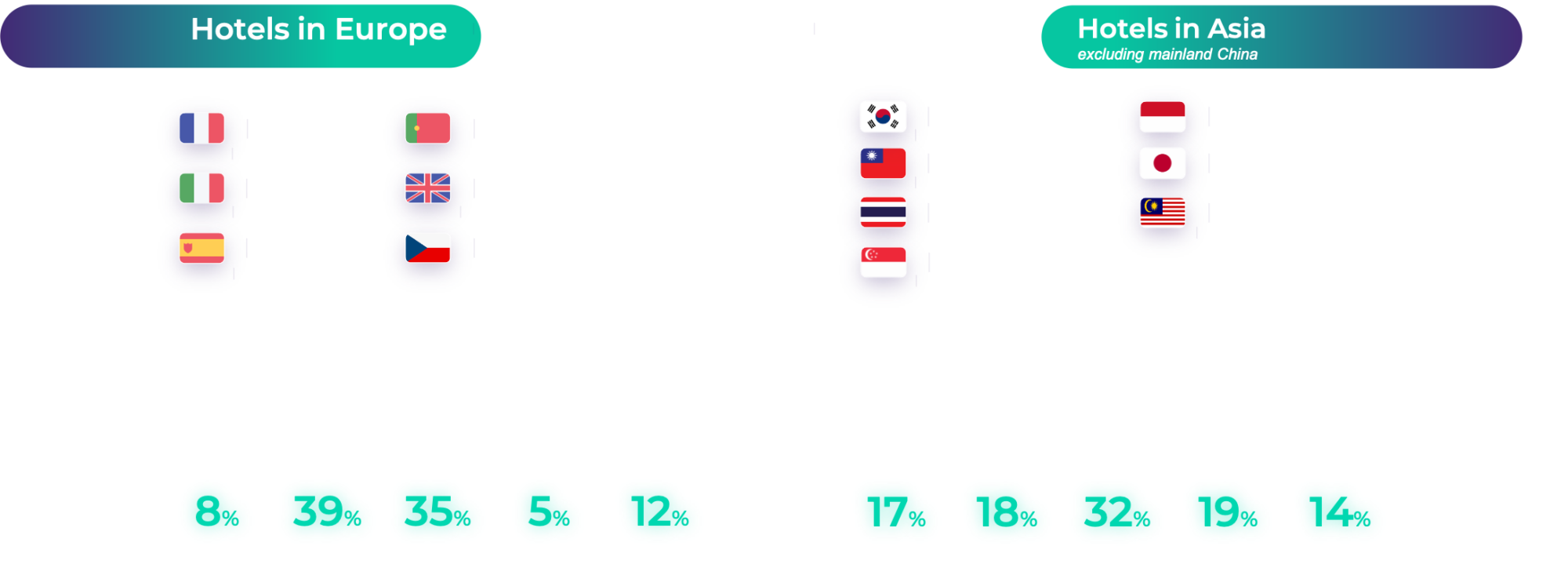

我们收集了欧洲超过3400家酒店和亚太地区*450家酒店的信息,以了解酒店分销格局的演变情况。 研究的重点是过去三个完整年份(2017年至2019年),并且考虑到我们行业所遭受的巨大变化——它包括了2020年但将其分成三段时期(详见研究方法部分)。

主要研究结果

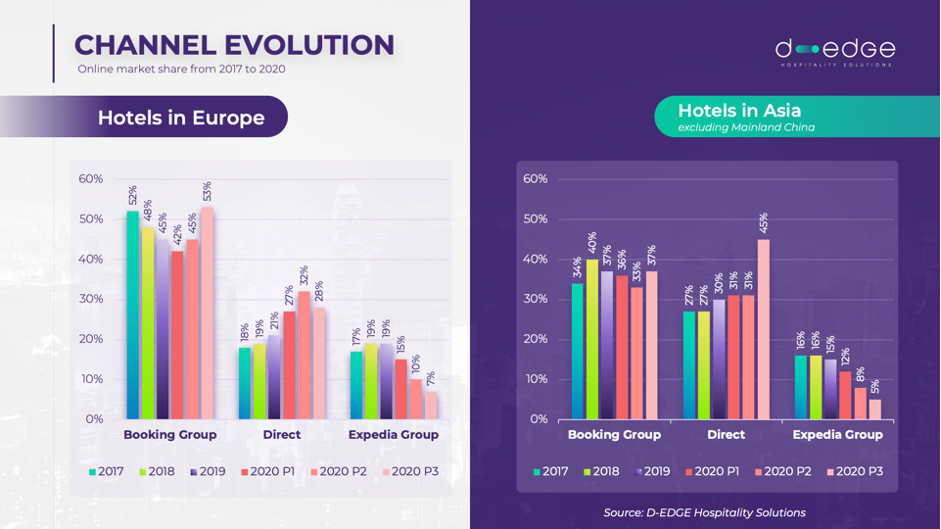

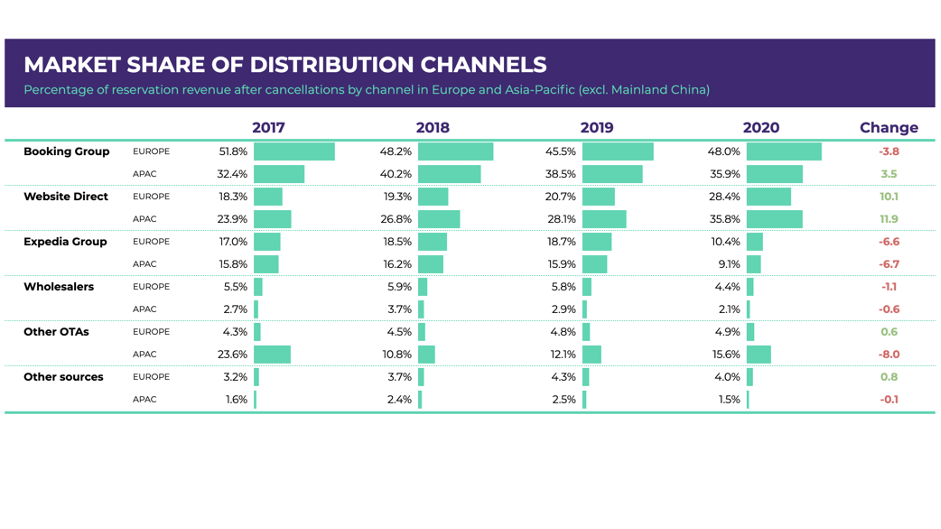

1- 自2017年以来,网站直接销售收入在欧洲和亚太地区都实现了持续增长,并在2020年加速发展,总计增长了10个百分点。

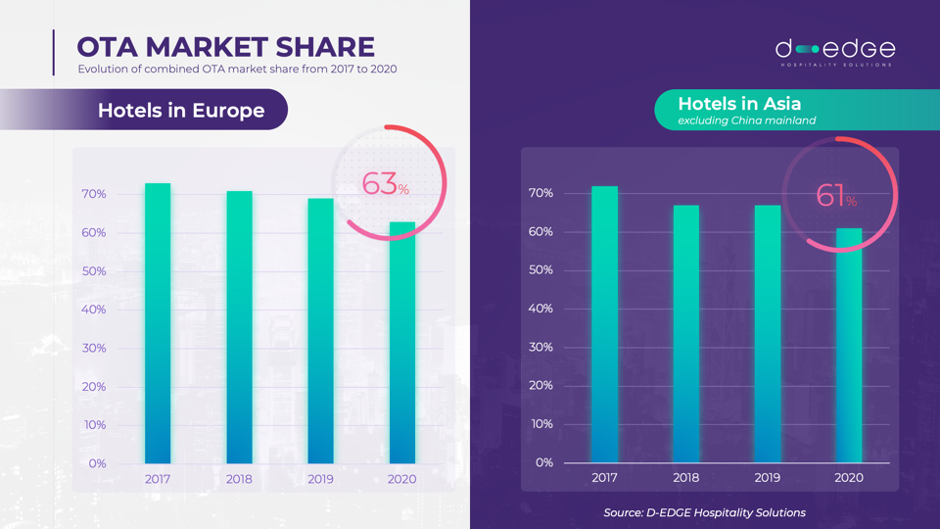

2- 2017年至2020年,OTA在欧洲和亚太地区的市场份额平均下降了10个百分点。

3- OTA市场份额下降是由于Booking集团在2017年至2019年期间市场份额下降,而2020年Expedia紧缩——Expedia的份额已经损失了60%——则对直接预订和Booking集团有利。

4- 欧洲和亚太地区市场的密切相似性表明,这些趋势并非局限于欧洲酒店或一小部分市场,而是表明了全球酒店分销市场趋势。

其他研究结果

- 自封城以来,Booking.com集团在欧洲的市场份额已经增长到53%以上。

- 在2020年6月至9月期间,亚太*地区已转变为45%的直接销售,使其成为该地区最重要的渠道。

- 总的来说,亚太*酒店的分销渠道组合比欧洲更均衡。

- 由于疫情的影响,2020年的取消率比2019年平均增长了10个百分点。

- 网站直接销售收入仍然是取消率最低的渠道。

方法

在本研究中,我们选取了2017年至2020年D-EDGE酒店客户的一致样本,这些客户在所选期间的分销渠道分布一致。

对于2020年,我们将 该年分为三个阶段:

- 第一阶段包括1月和2月,即疫情开始之前

- 第二阶段从3月到5月,对应第一波全球封城浪潮。

- 最后,第三阶段是从6月到9月,是不确定的重新开业和谨慎恢复的阶段。

2020年分销渠道趋势被颠覆

虽然从统计学上无法将过去几年的市场份额变化与2020年进行比较,但将这两个时期并列来看,并将亚太地区*与欧洲进行比较,确实可以看出2020年疫情带来的一些有趣的变化趋势,以及它与过去平均水平的关系。

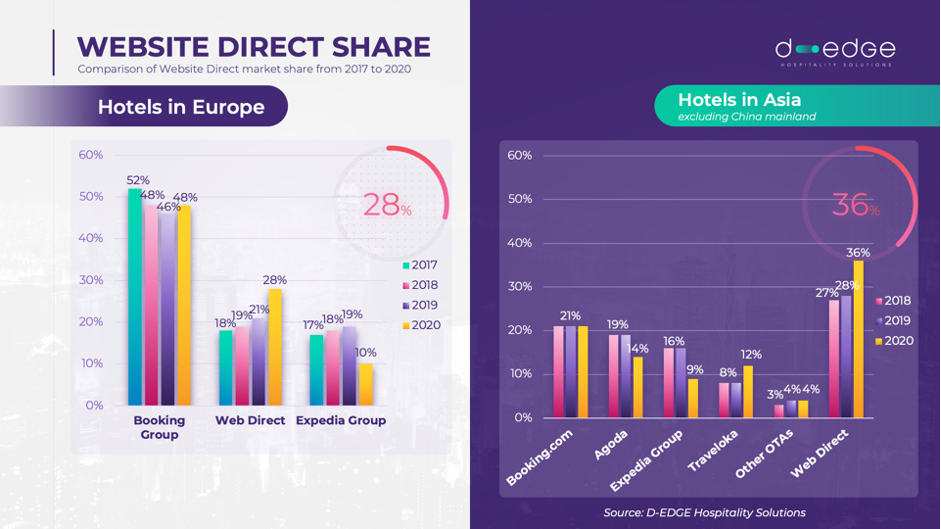

在2020年的第三阶段,Booking.com集团在欧洲的市场份额激增——主要是以牺牲Expedia为代价,同时网站直接销售发展势头良好,并成为亚洲*的领先渠道。

在D-EDGE我们认为,个中原因可能与Booking.com宽松的取消政策有关,而且他们的“免费取消”市场举措,使他们在当前的市场条件下处于强势地位。 至于Expedia,有一个说法是,他们在欧洲的优势非常侧重于捆绑机票加酒店一同销售,以及谈判优惠价格上。 在封城之后,显然,这方面的销售变得更加勉强。

亚太*地区的酒店在2020年期间也有类似变化,网站直接销售成为在线收入的主要来源,同时Booking.com集团也波动不大。 与欧洲类似,Expedia的市场份额与之前的水平相比损失最大。

需要注意的是,如研究方法部分所示,2020年的预订量远低于以往的平均水平,而且在客群构成比例上也大为不同。 不过,平均走向对于了解行业复苏进展态势具有重大意义。

OTA占主导地位但是负增长

虽然在欧洲和亚太*都出现了负增长,但OTA在这两个市场的市场份额是在线收入的主要来源。 该渠道在欧洲的市场份额为63%,在亚太地区的市场份额为61%,这两个地区的相似之处显示这可能是全球性的趋势。

过去三年,这两个地区的在线分销都呈增长态势。 2019年亚太*地区的在线分销(所有在线渠道合计)与2017年相比增长了35%(依照相同的酒店和分销渠道来看)。 同期欧洲的增长速度并不快,2017年到2019年增长率为17%。

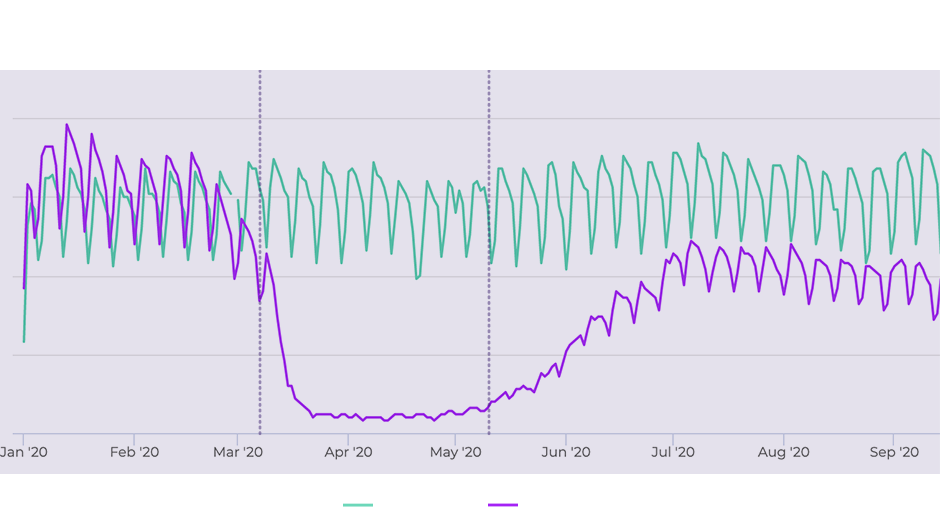

但进一步深入查看各种渠道就会发现,网站直接销售一直在抢夺OTA的市场份额。 这一趋势在2020年加速发展,原因可能是OTA的广告减少而网站直销维持在线广告开支水平。 当OTA减少广告预算时,酒店的自然搜索结果在搜索引擎中的排名上升,从而给酒店网站带来销售。

我们注意到,希望与酒店建立直接关系的客户有所增加。 特别是在限制条件不确定、相关规定快速变化的时候,客人更愿意与酒店直接联系。

网站直接销售:渐渐赶上来的第二名

无论是欧洲还是亚太地区,网站直接销售都是第二大在线收入来源(在亚太地区,如果对Booking.com集团收入进行细分的话,则网站直接销售是最大的收入来源),并且连续几年保持稳定增长。 不过,2020年亚太地区在这一领域比欧洲高8个百分点。

本研究中2020年期间网站直销份额显著增长可以部分解释为,本研究只计入D-EDGE客户,而对于这些客户,尽管发生疫情,但我们仍继续为其做推广。

正如我们在之前酒店广告趋势研究中所述,在更多渠道上增加广告投入并优化广告支出,会推动网站直销收入成倍增长。

欧洲的网站直接销售收入在各类酒店中的分布相当均匀,不过,与中档酒店和经济型酒店(三星级为19%,二星级为15%)相比,高端和豪华酒店的网站直销比例略高(四星级为21%,五星级为24%)。 在亚太地区,三星级酒店在网站直接销售收入中占主导地位,占其分销收入的32%。

预订行为的发展演变

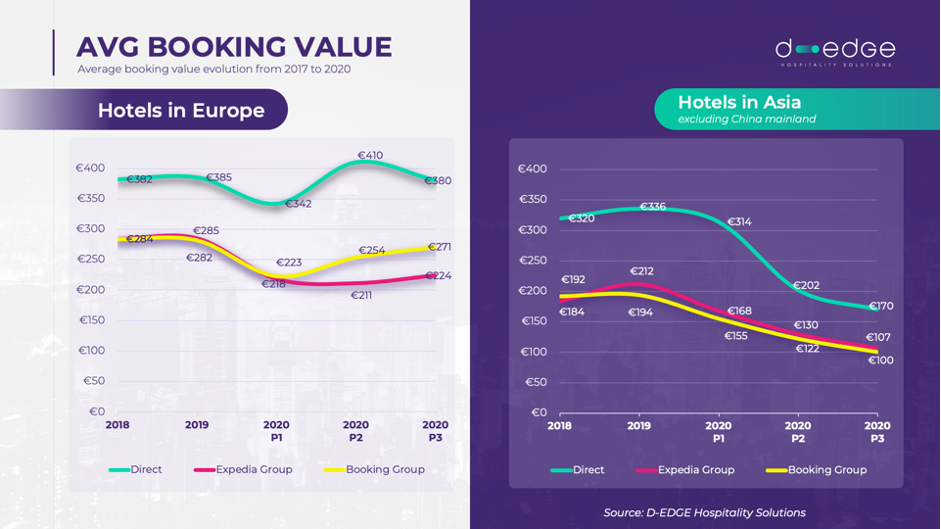

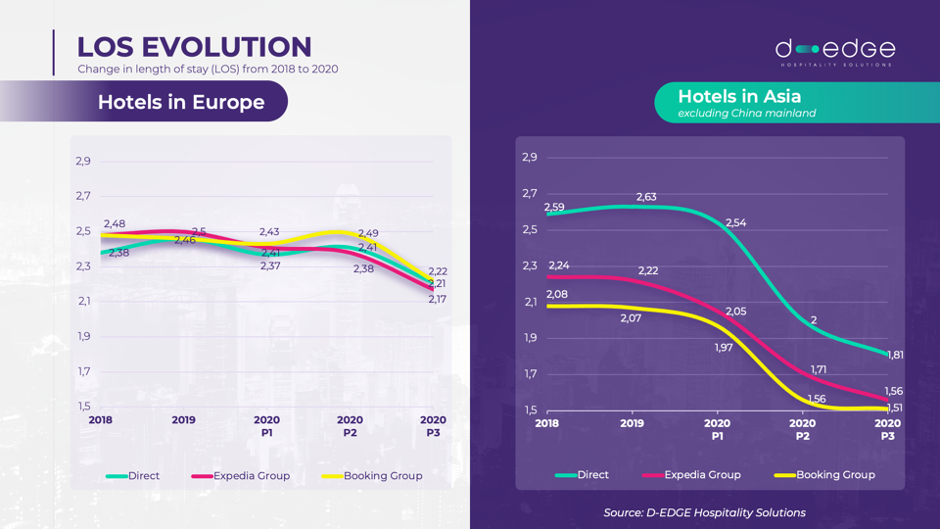

除了市场份额的变化,我们还研究了2018年到2020年的预订行为。 对于2020年,我们将其分为三个阶段,相关说明请参见研究方法部分。

欧洲地区的酒店保持相对稳定的房价和预订金额,而亚洲地区的酒店预订金额在2020年下降颇多。 这是因为亚太地区酒店的入住天数急剧下降,比欧洲要严重得多,以及可能为了刺激需求而采取了降价政策。

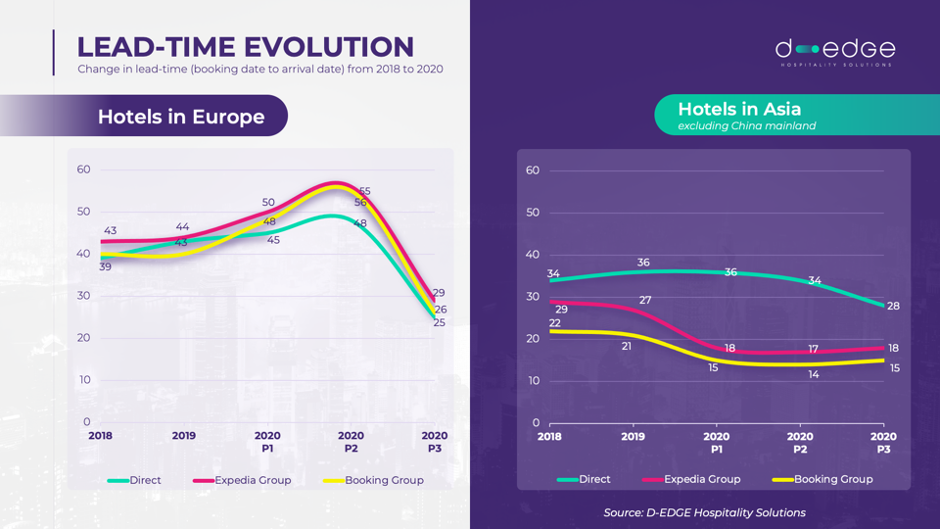

另一方面欧洲的预订提前期出现了较大变化。 从2019年的平均32天,下降到封城后的27天。 在所有预订渠道中都观察到了这种模式。 亚太地区则呈现出截然不同的曲线,在封城期也没有出现剧烈波动。

与欧洲相比,亚太地区在入住天数上的变化更为显著。 这可能是由于2020年,旅游的性质从旅行观光转向必要的出行,因此时间也缩短了。 我们相信,这些趋势是暂时现象,当旅游市场有更多的确定性时,这些趋势会再次发生变化。

取消率:一个没完没了的问题

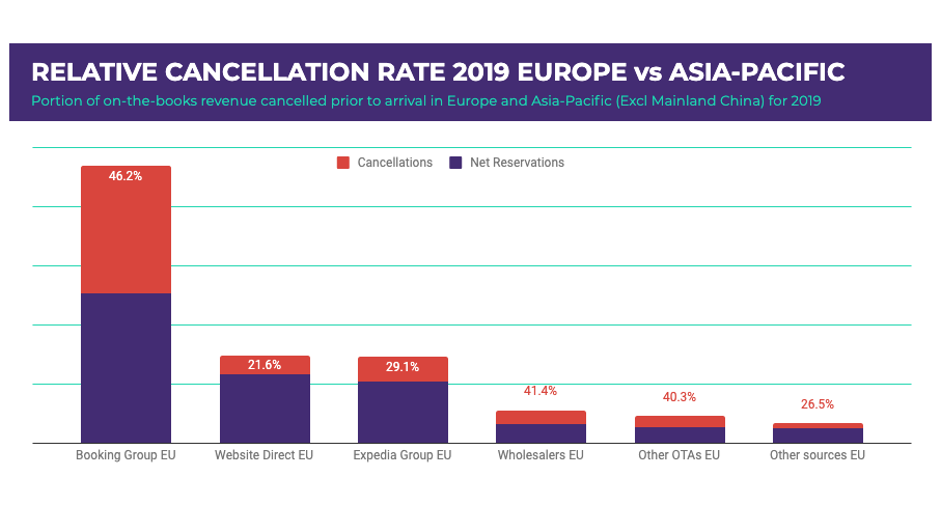

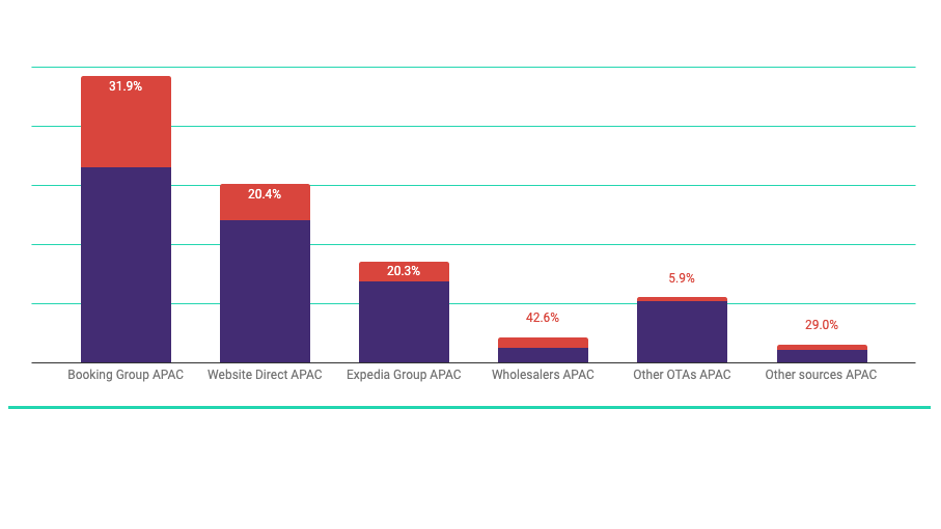

日益增长的取消率一直困扰着全球酒店,不过亚太地区的酒店取消率远低于欧洲酒店。 由于新冠疫情影响,我们不用2020年的取消率來做比较。 我们分析了2019年的取消率。

欧洲在2019年期间,有25%的预订在到店前被取消,这25%的预订占账面收入的38%。 而在亚太*地区,这一比例要小得多:同期有14%的预订被取消。 14%的预订占账面收入的25%。

我们认为,两个地区的取消率之所以不同,部分原因是亚太地区的旅行距离比欧洲大得多,这使得旅行预订和计划变得更加重要。 这也是由于亚太地区的OTA取消惯例不同所致。 以Agoda为例,在COVID疫情背景下,Agoda曾采取非常严格的取消政策(因此取消率很低),但现在提供一定灵活性以适应当前需求。

两地的取消率分布相当类似,其中Booking.com集团的取消率最高。 2019年,Booking.com集团在亚太地区的取消次数比Expedia或直接销售渠道多100%*。 尽管如此,值得注意的是,Booking.com集团仍是为这些市场创造了最多的收入。 来自Booking.com集团的毛预订量比其他任何渠道都要高得多,如果他们的取消率能与其他渠道持平,那么他们将会拥有多少市场份额,这个问题颇值得玩味。

结论

2020年改变了酒店分销市场——不仅是销售量创下历史纪录低点,更重要的是改变了趋势。 令人惊讶的是,其中一些转变在疫情之前就已经开始了。 它们只不过得到了加速发展的势头。

OTA市场份额下降,而这个市场在2020年之前一直都保持稳定增长,这表明酒店为平衡分销渠道权重而实施的策略已经得到了回报。 尽管我们将进入一个分销盈利率不如分销量那么重要的阶段,但酒店分销经理们应该保持清醒的认识,对于他们花了多长时间才成功扭转渠道完全被OTA所主导的困境。

虽然在很多方面都很相似,但面对2020年这场疫情,欧洲和亚太地区的酒店在线分销格局正在发生一些略有不同的变化。 在欧洲,便于取消一直是最重要的一类制胜策略,而在亚太地区,更直接的关系正在成为最重要的一类策略。 旅行者希望有一个沟通清晰并且让人放心的预订体验,因此拥有强大的直接销售渠道对未来酒店预订业务的重要性不容小觑。

在可预见的未来,要想保留尽可能多的业务,必须在直直接销售和令人放心的渠道之间取得平衡,让客人知道他们可以顺畅地沟通和管理他们的预订,同时还要保持公平的取消政策并且能够为客人重新预订。

由于目前旅游和酒店预订市场仍面临不确定性,因此务必要在客人预订前与客人进行让他们放心的沟通,了解客人的需求、喜好和习惯,这比以往任何时候都重要。 我们建议酒店投资部署CRM(客户关系管理系统)技术,并确保他们拥有一个联网的技术栈,以确保预订、电子邮件、过去的电子邮件等得到智能管理。

*不包括中国大陆

你可能也喜欢

The 2025 Hotel Direct Distribution Report reveals the smartest strategies to boost ROI a…

Paris, November 2024 – D-EDGE Hospitality Solutions, the leading provider of hospitality…

As the hospitality industry faces a new era of complexity, simply tracking basic perform…

Hotel Traveltine, Downtown Singapore – a stylish mid-scale property in Downtown S…

D-EDGE Hospitality Solutions, the leading provider of innovative hotel technology soluti…

Stop getting ghosted by your guests! Keep no-shows and last-minute cancellations away fr…