L'aumento delle prenotazioni dirette rispetto alle OTA

Trend della distribuzione alberghiera nell'area EMEA e APAC

dal 2017 al 2020

In seguito all’ampia diffusione del nostro studio sul panorama europeo della distribuzione, fino al 2018, abbiamo voluto aggiornare lo studio e includere la regione Asia-Pacifico* al fine di confrontare e verificare se i trend sono globali o regionali.

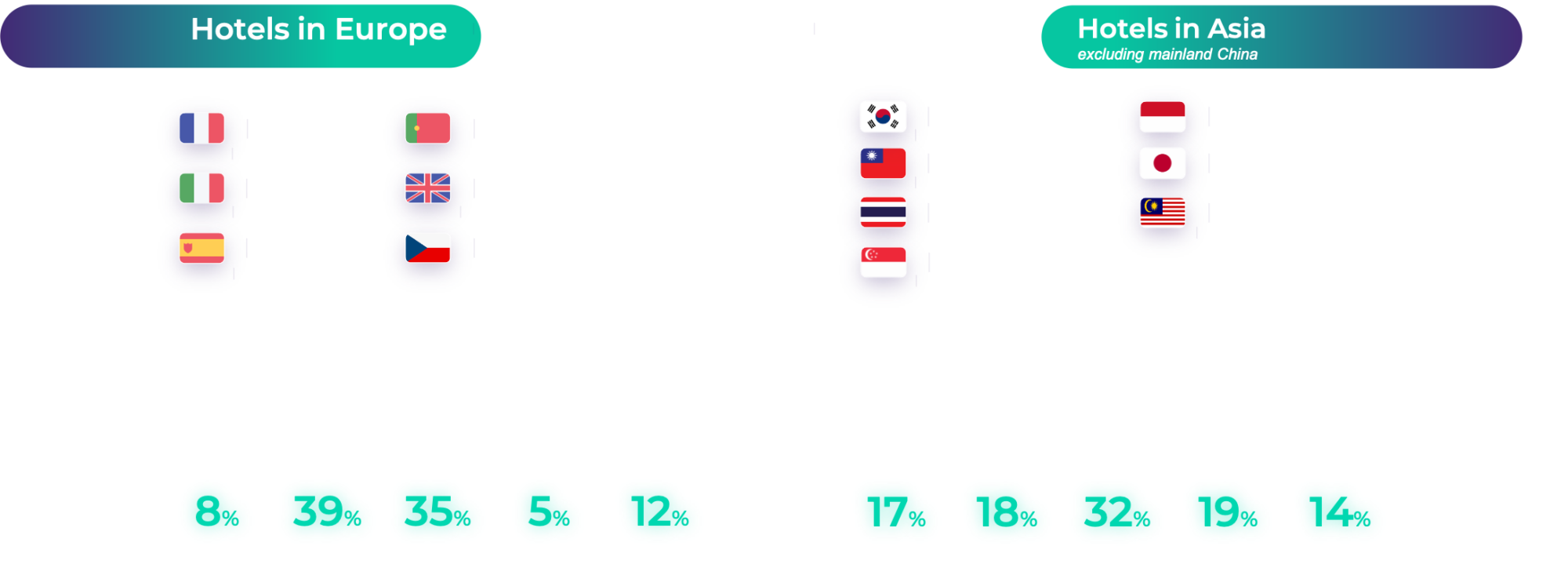

Abbiamo raccolto informazioni da oltre 3.400 hotel sparsi in Europa e 450 hotel della regione Asia-Pacifico* per capire in che modo si sta evolvendo il panorama della distribuzione alberghiera. Lo studio si concentra sugli ultimi tre anni (dal 2017 al 2019) e, tenendo in considerazione il cambiamento radicale subito dal settore, include il 2020 suddiviso in tre sezioni (per maggiori dettagli consultare il paragrafo Metodologia).

Risultati chiave

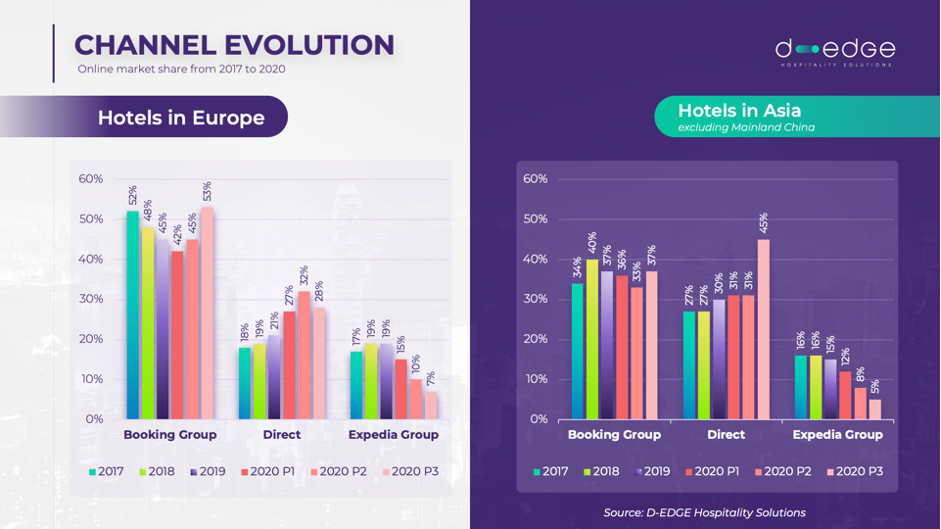

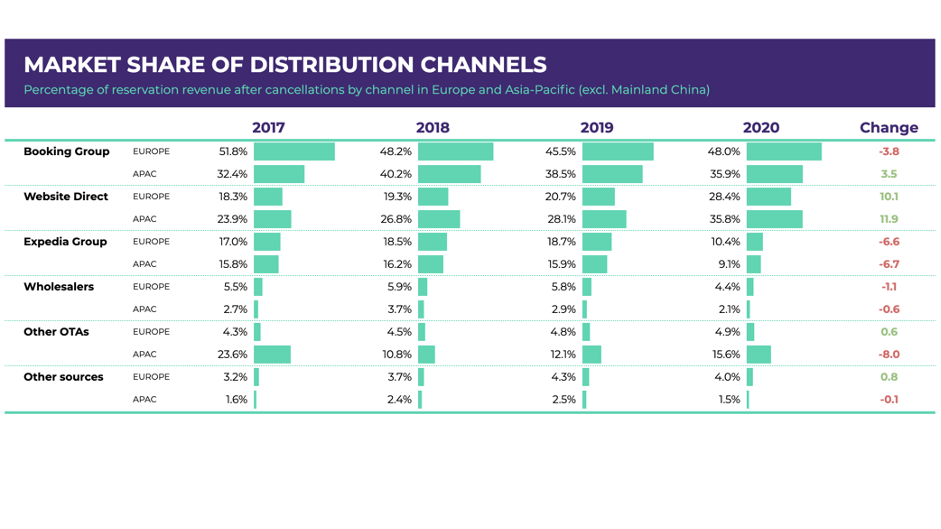

1- Dal 2017, le entrate dirette dei siti web hanno registrato una crescita costante sia in Europa che nella regione Asia-Pacifico e hanno subito un’accelerazione nel 2020, guadagnando un totale di 10 punti percentuali

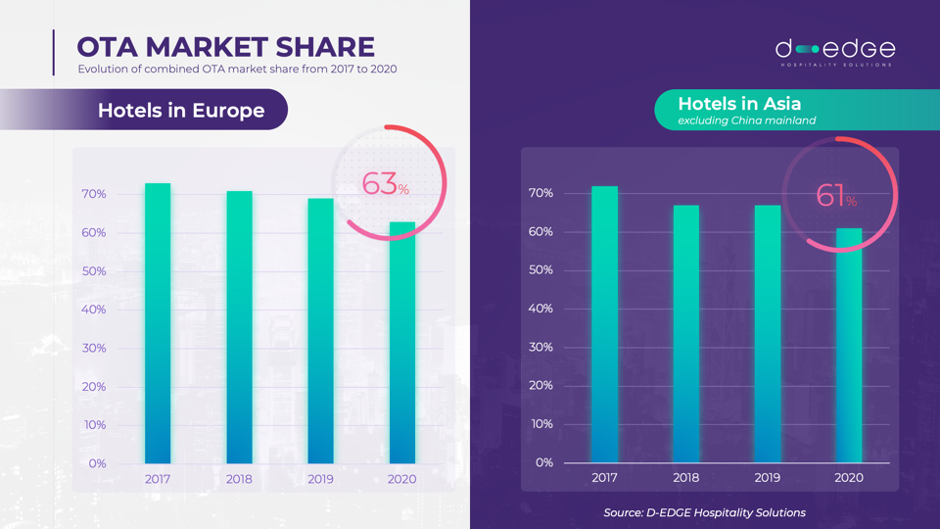

2- Dal 2017 al 2020 le OTA hanno perso mediamente 10 punti percentuali di quota di mercato in Europa e nella regione Asia-Pacifico

3- Questa perdita nella quota di mercato delle OTA si spiega con la contrazione di quote di mercato del gruppo Booking.com tra il 2017 e il 2019 e, nel 2020, con il crollo di Expedia, che ha registrato una perdita di quota del 60%, a vantaggio delle prenotazioni dirette e del gruppo Booking.com.

4- Le strette analogie tra Europa e regione Asia-Pacifico indicano che tali trend non sono limitati agli hotel europei o a un piccolo segmento, ma indicano, invece, trend di distribuzione alberghiera a livello globale.

Ulteriori risultati

- Dai tempi del lockdown, il gruppo Booking.com è cresciuto fino a raggiungere una quota di mercato di oltre il 53% in Europa.

- Nel periodo compreso tra giugno e settembre 2020, l’area dell’Asia-Pacifico* è passata al 45% di distribuzione diretta, trasformandosi in tal modo nel canale più importante della regione.

- In generale, gli hotel della regione Asia-Pacifico* presentano un sistema di distribuzione più equilibrato rispetto all’Europa.

- A causa della pandemia, i tassi di cancellazione nel 2020 sono cresciuti in media di 10 punti rispetto al 2019.

- Le entrate dirette dei siti web restano il canale con il tasso di cancellazione più basso.

Metodologia

Per questo studio, è stato selezionato un campione consistente di hotel clienti di D-EDGE dal 2017 al 2020 che ha avuto una suddivisione coerente dei canali di distribuzione nel periodo considerato.

Per il 2020 si è suddiviso l’anno in tre fasi:

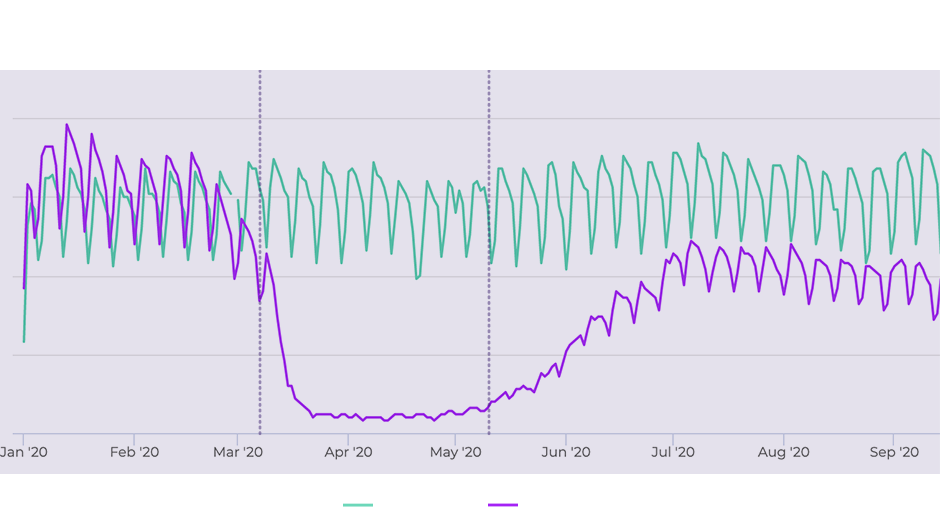

- La Fase 1 riguarda gennaio e febbraio, prima dell’inizio della pandemia

- La Fase 2 si estende da marzo a maggio, che corrisponde alla prima ondata di lockdown globale

- Infine, la Fase 3 va da giugno a settembre, la fase di riapertura incerta e di cauta ripresa.

I trend dei canali di distribuzione hanno subito un'inversione nel 2020

Sebbene non sia statisticamente possibile confrontare i cambiamenti delle quote di mercato degli anni passati con il 2020, analizzando questi due periodi parallelamente e confrontando la regione Asia-Pacifico* con l’Europa, emergono alcuni trend interessanti sui cambiamenti derivanti dalla pandemia del 2020 e sul rapporto con le medie del passato.

Nella Fase 3 del 2020, l’Europa ha visto un’impennata della quota di mercato del gruppo Booking.com – per lo più a spese di Expedia, mentre il sito web diretto ha guadagnato terreno ed è diventato il canale leader in Asia*.

In D-EDGE riteniamo che le ragioni possano essere legate alle politiche di cancellazione flessibili di Booking.com e alla sua posizione di mercato per le “Cancellazioni gratuite“ che gli danno una solida posizione rispetto alle attuali condizioni del mercato.Per quanto riguarda Expedia, una delle ipotesi è che la sua forza in Europa sia stata molto incentrata sulla vendita e negoziazione di pacchetti voli-hotel. Nel periodo post-lockdown, ovviamente, questo tipo di vendita è diventato più difficile.

Gli hotel della regione Asia-Pacifico* hanno registrato un’evoluzione simile nel corso del 2020, con il sito web diretto che è diventato la principale fonte di entrate online, e il gruppo Booking.com che rimane in una fascia analoga. Come in Europa, Expedia ha perso la maggior parte delle quote di mercato rispetto ai livelli precedenti.

È importante sottolineare che, come illustrato nel paragrafo Metodologia, i volumi di prenotazioni nel 2020 sono molto più bassi e rappresentano una media demografica ben diversa rispetto alle medie precedenti. Tuttavia, la media dei trend è di grande interesse per comprendere come si evolverà la ripresa.

Le OTA dominano ma crescono in modo negativo

Pur essendo in crescita negativa sia in Europa che nella regione Asia-Pacifico*, la quota di mercato delle OTA in entrambi i mercati è la fonte dominante delle entrate online. Con il 63% della quota di mercato in Europa e il 61% nella regione Asia-Pacifico, le analogie in entrambe le aree mostrano un trend che probabilmente è globale.

Entrambe le aree geografiche hanno registrato una crescita della distribuzione online negli ultimi tre anni. Nel 2019 la regione Asia-Pacifico* ha assistito a una crescita del 35% nella distribuzione online (tutti i canali online combinati) rispetto al 2017 (attraverso gli stessi hotel e canali di distribuzione). La crescita europea, nello stesso periodo, non è stata altrettanto rapida, con un aumento del 17% dal 2017 al 2019.

Analizzando più a fondo i vari canali, risulta evidente che il sito web diretto stia sottraendo quote di mercato alle OTA. Questo trend ha subito un’accelerazione nel 2020, probabilmente dovuta alla riduzione della pubblicità da parte delle OTA, mentre il sito web diretto ha mantenuto lo stesso livello di pubblicità online. Quando le OTA riducono i loro budget pubblicitari, i risultati organici per gli hotel si posizionano più in alto nei motori di ricerca, con conseguenti vendite sui siti web degli hotel.

Si nota un aumento dei clienti che desiderano un rapporto diretto con le strutture alberghiere. Soprattutto in tempi di incertezza nelle restrizioni e nei regolamenti in rapida evoluzione, gli ospiti preferiscono essere a diretto contatto con i loro hotel.

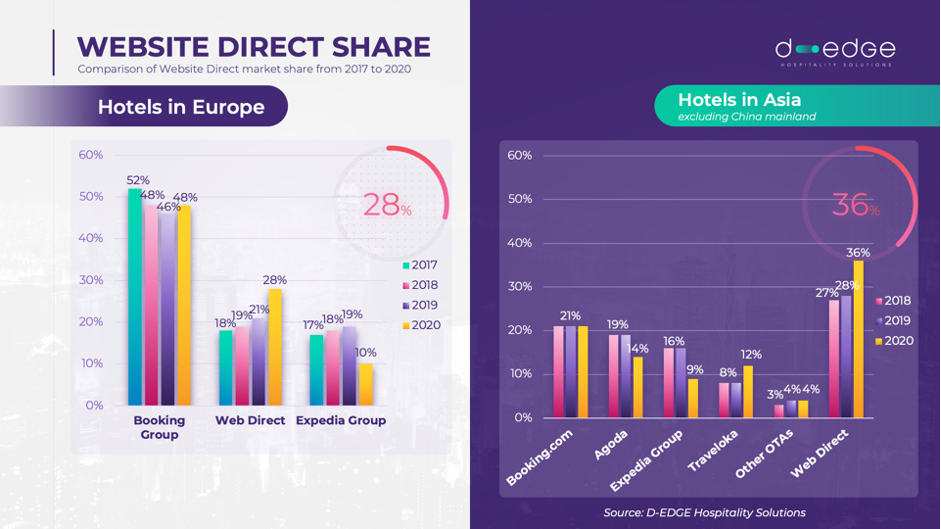

Sito Web diretto: secondo in crescita

Sia l’Europa che la regione Asia-Pacifico registrano come maggior flusso di ricavi online le entrate del sito web diretto (nella regione Asia-Pacifico è il maggiore se le entrate del gruppo Booking.com sono segmentate) che ha registrato una crescita costante per diversi anni. Tuttavia, la regione Asia-Pacifico occupa il primo posto con 8 punti in più rispetto all’Europa nel 2020.

La crescita significativa nel corso del 2020 del sito web diretto per questo studio può essere in parte spiegata dal fatto che sono stati considerati solo clienti D-EDGE per i quali abbiamo continuato a fare pubblicità nonostante la pandemia.

Come già illustrato nel nostro precedente studio sui trend della pubblicità alberghiera, l’aumento della pubblicità e l’ottimizzazione della spesa pubblicitaria su un numero maggiore di canali contribuiscono a moltiplicare le entrate dal sito web diretto.

Le entrate del sito web diretto in Europa sono distribuite in modo piuttosto uniforme tra le varie categorie di hotel, tuttavia, i segmenti high-end e lusso mostrano una quota leggermente superiore (quattro stelle al 21% e cinque stelle al 24%) rispetto agli hotel di fascia media ed economici (3 stelle al 19% e 2 stelle al 15%). Nella regione Asia-Pacifico, la categoria 3 stelle domina le entrate del sito diretto, con il 32% della distribuzione.

Evoluzione del comportamento di prenotazione

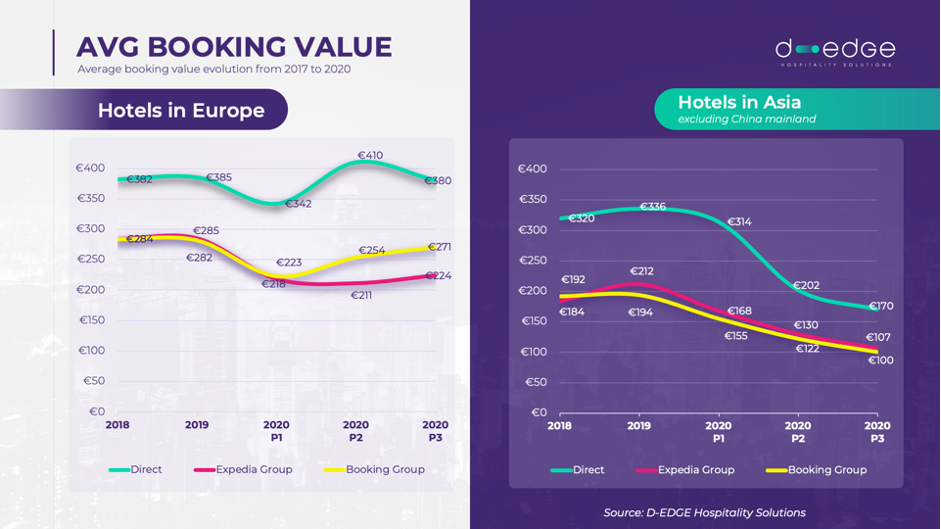

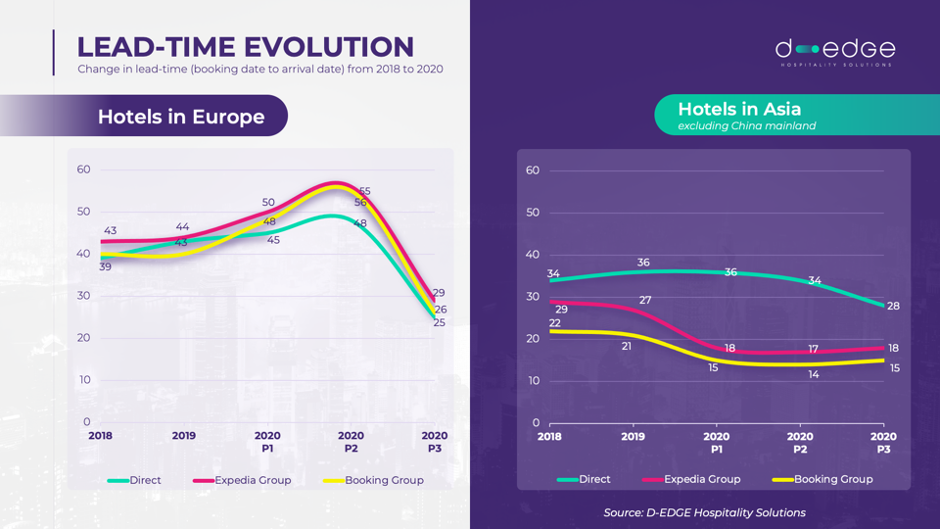

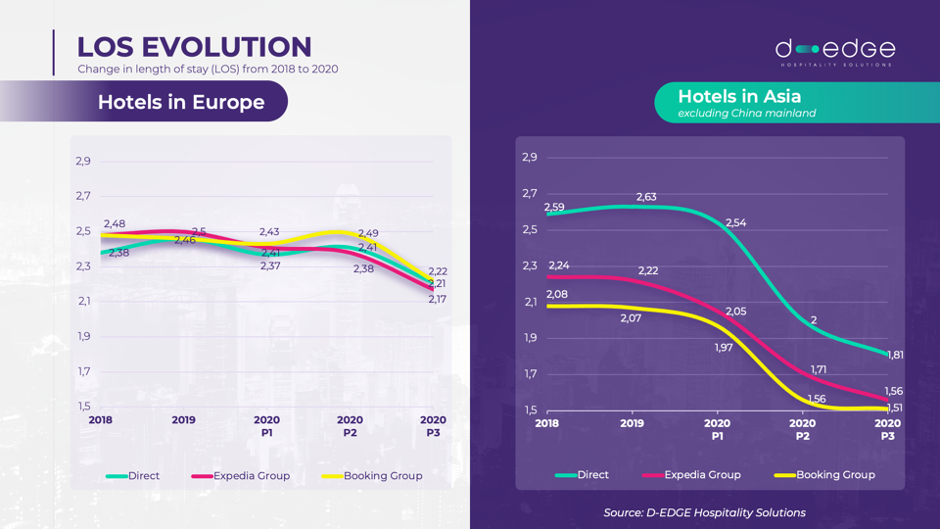

Oltre alle variazioni delle quote di mercato, abbiamo esaminato il comportamento delle prenotazioni dal 2018 al 2020. Per il 2020 abbiamo suddiviso l’anno in tre fasi, come spiegato nel paragrafo Metodologia.

Gli hotel in Europa registrano un tasso e un valore di prenotazioni relativamente stabili, mentre l’Asia ha visto diminuire il valore in modo sostanziale nel 2020. Questo si deve a un forte calo della durata dei soggiorni nella regione Asia-Pacifico, molto più accentuato rispetto all’Europa, e probabilmente a una politica tariffaria di riduzione dei prezzi nel tentativo di stimolare la domanda.

Il lead time (tempo che intercorre tra la data di prenotazione e la data di arrivo), d’altra parte, ha conosciuto un notevole mutamento in Europa, passando da una media di 32 giorni nel 2019 a 27 nella fase post-lockdown. Questo andamento è stato osservato su tutti i canali di prenotazione. La regione Asia-Pacifico mostra una curva molto diversa e nessun picco improvviso durante il periodo di lockdown.

La durata del soggiorno è mutata più drasticamente nella regione Asia-Pacifico rispetto a quella in Europa. Ciò si deve probabilmente alla natura dei viaggi nel 2020 che è cambiata da viaggi per turismo a viaggi necessari, che giustifica il periodo più breve. Riteniamo che questi trend siano piuttosto temporanei e che cambieranno nuovamente una volta che si avranno maggiori certezze nel settore dei viaggi.

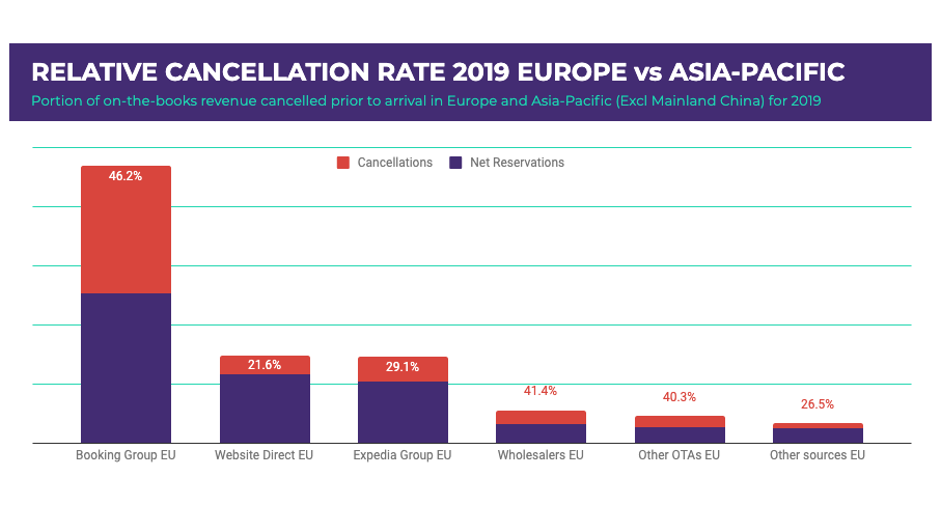

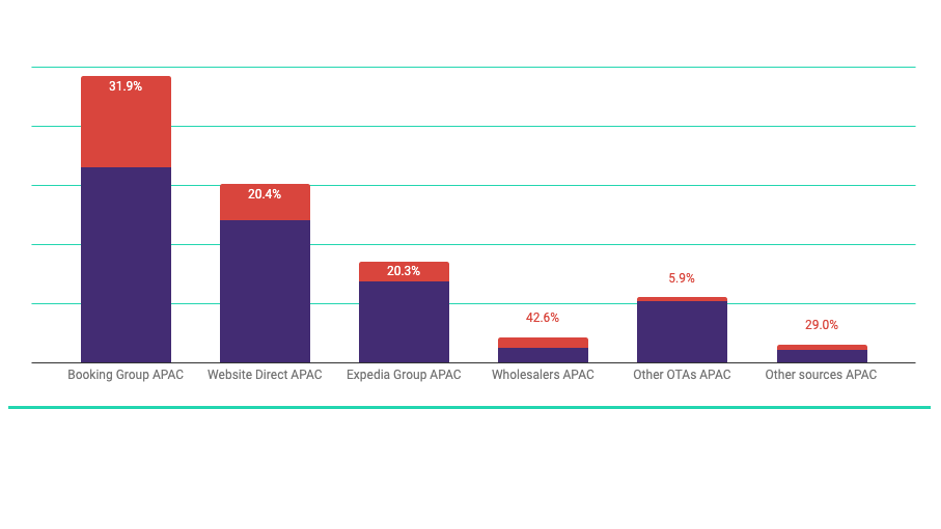

Tassi di cancellazione: una questione senza fine

I tassi di cancellazione crescenti hanno colpito gli hotel a livello internazionale, tuttavia, la regione Asia-Pacifico registra un tasso di cancellazione molto più basso rispetto agli hotel europei. A causa della pandemia, non mettiamo a confronto i tassi di cancellazione per il 2020, ma analizziamo i tassi di cancellazione del 2019

In Europa, durante il 2019, il 25% delle prenotazioni è stato cancellato prima dell’arrivo, e quel 25% delle prenotazioni ha rappresentato il 38% delle entrate regolari. Tuttavia, nella regione Asia-Pacifico*, si osserva una percentuale molto più bassa: nello stesso lasso di tempo è stato cancellato il 14% delle prenotazioni. Il 14% delle prenotazioni ha rappresentato il 25% delle entrate regolari.

Riteniamo che parte della differenza nei tassi di cancellazione sia dovuta alle distanze di viaggio nella regione Asia-Pacifico, molto più ampie che in Europa, cosa che rende più importante la prenotazione e la pianificazione dei viaggi. Ciò si spiega inoltre con le diverse pratiche di cancellazione da parte delle OTA in questa regione (APAC). Agoda, per esempio, presentava, fino a prima del COVID, una politica di cancellazione molto restrittiva (quindi un basso tasso di cancellazione), ma ora offre maggior flessibilità per adattarsi alla domanda attuale.

La distribuzione dei tassi di cancellazione è piuttosto simile in entrambe le regioni, con il gruppo Booking.com che vanta il tasso più alto. Nel 2019, il gruppo Booking.com ha effettuato il 100% di cancellazioni in più rispetto a Expedia o al diretto nella regione Asia-Pacifico*. Nonostante ciò, vale la pena ricordare che il gruppo Booking.com genera il maggior numero di entrate per questi mercati. Le prenotazioni lorde del gruppo Booking.com sono talmente superiori a quelle di qualsiasi altro canale che è interessante chiedersi quale quota di mercato deterrebbe se il suo tasso di cancellazione fosse alla pari con il resto dei canali.

Conclusione

Il 2020 ha trasformato il mercato della distribuzione alberghiera – non solo i volumi che hanno registrato i minimi storici – ma, cosa ancora più significativa, i trend. Sorprendentemente, alcuni di quei cambiamenti erano già in atto prima della pandemia. Hanno solo acquisito maggiore impulso.

La perdita di quote di mercato da parte delle OTA, in un mercato che ha visto una crescita costante fino al 2020, dimostra che le strategie che gli hotel hanno attuato per bilanciare il peso dei loro canali di distribuzione hanno dato i loro frutti. Pur entrando in una fase in cui la redditività della distribuzione sarà meno importante del volume della distribuzione, i responsabili della distribuzione alberghiera dovrebbero essere coscienti di quanto tempo sia stato necessario per spostare con successo il dominio totale da parte delle OTA.

Per quanto simile sotto molti aspetti, la distribuzione online per gli hotel in Europa e nella regione Asia-Pacifico si sta evolvendo in modo leggermente diverso alla luce della pandemia del 2020. Le cancellazioni facili sono state la più grande categoria vincente in Europa, mentre i rapporti diretti stanno diventando la categoria predominante nella regione Asia-Pacifico. L’importanza di disporre di un solido canale diretto non è da sottovalutare per il futuro delle prenotazioni alberghiere, poiché i viaggiatori sono alla ricerca di comunicazioni chiare e di rassicurazioni per le loro prenotazioni.

Trovare un equilibrio tra canali diretti e rassicuranti, in cui gli ospiti sappiano di poter comunicare e gestire le loro prenotazioni senza sorprese, mantenendo una politica di cancellazione equa e di ri-prenotazione per gli ospiti, sarà essenziale per continuare a fare più business possibile nel prossimo futuro.

A causa delle condizioni di incertezza che attualmente caratterizzano la prenotazione di viaggi e hotel, è più importante che mai avere comunicazioni rassicuranti con gli ospiti prima della prenotazione e capire le loro esigenze, preferenze e abitudini. Consigliamo agli hotel di investire nella tecnologia CRM e di assicurarsi di avere un’ambiente tecnologico connesso per garantire che le prenotazioni, le email, le email pregresse ecc. siano gestite in modo intelligente.

*esclusa la Cina continentale

Potrebbe piacerti anche

Singapore, aprile 2025 – D-EDGE Hospitality Solutions, leader globale nella tecnol…

Il rapporto sulla distribuzione alberghiera diretta 2025 rivela le strategie più intelli…

Parigi, 6 febbraio 2025 – D-EDGE Hospitality Solutions, leader nella tecnologia alberghi…

Poiché l’industria alberghiera entra in una nuova era di complessità, non è più su…

Hotel Traveltine, Downtown Singapore, un’elegante struttura di medie dimensioni ne…

D-EDGE Hospitality Solutions, fornitore leader di soluzioni tecnologiche alberghiere inn…