Tendencias de la distribución hotelera online en 2023: Europa y Asia

Obtención de información a partir de datos de 2019 a 2023 para orientar las estrategias de marketing e ingresos de la hostelería en 2023

El informe Tendencias de la distribución hotelera online constituye un análisis anual del comportamiento de los viajeros en materia de reservas en online elaborado por D-EDGE Hospitality Solutions. El informe de este año se basa en datos recopilados de 4 594 propiedades en Europa y 524 propiedades en Asia (excluida China continental) que comprenden hoteles independientes y grupos hoteleros pequeños y medianos de 2019 a 2022, junto con un avance de los datos de 2023.

Historia de dos continentes: mientras la recuperación hotelera toca techo en Europa, en Asia no ha hecho más que empezar.

Impulsado por una sólida demanda de ocio y un rápido crecimiento de las tarifas, en 2022 el sector hotelero se recuperó casi por completo de la recesión pandémica. Sin embargo, hubo una excepción importante: Asia.

Según STR, en 2022 los hoteles de Europa aumentaron su tarifa media diaria (ADR, por sus siglas en inglés) un 18,5% con respecto a 2019 y los ingresos por habitación disponible (RevPAR, por sus siglas en inglés) un 6,1%, mientras que la ocupación quedó rezagada un 10,5%. Mientras tanto, en Asia, donde las restricciones a los viajes continuaron en vigor mucho tiempo después de haberse levantado en otras regiones, la ADR cayó un 9,9% por debajo de los niveles de 2019, los RevPAR disminuyeron un 31,2% y la ocupación un 23,7%. Sin embargo, Asia está preparada para un fuerte repunte en 2023.

En el presente informe, nos basamos en nuestro conjunto de datos de hoteles independientes y grupos hoteleros pequeños y medianos de Europa y Asia para analizar las tendencias de distribución a partir de cuatro años de datos de reservas online que abarcan desde 2019 hasta 2022. También ofrecemos un vistazo a las tendencias de reservas en 2023 con un análisis de los datos de enero.

Desglosamos el rendimiento por métricas de distribución clave, incluidos los ingresos brutos y medios de las reservas, la tarifa media, la duración de la estancia, la cuota de mercado del canal, las tasas de cancelación y los plazos de entrega. Y compartimos estrategias para aprovechar los cambios en los patrones de viaje para aumentar los ingresos y superar a los competidores en 2023.

En las siguientes secciones, analizaremos el valor de las reservas (ingresos),que ofrece una mejor perspectiva del rendimiento de los hoteles que el volumen de reservas o de noches de habitación.

Conclusiones clave

Antes de adentrarnos en los datos, he aquí lo más destacado de nuestro análisis.

- En 2022, los ingresos brutos por reservas aumentaron un 49% en Europa con respecto a 2019.

- La tarifa media diaria (ADR) en Europa se disparó un 25% por encima de los niveles de 2019 en 2022 y aumentó un 6% en Asia.

- Tras ganar una importante cuota de mercado a las OTAs durante la pandemia, los ingresos por reservas directas de hoteles perdieron algo de terreno en 2022, pero aun así lograron mantener incrementos de 5 puntos en Europa y 19 puntos en Asia en relación con 2019.

- Booking Holdings mantuvo su cuota de mercado dominante de las reservas de las OTAs en 2022, pero generó la menor duración media de la estancia y la mayor tasa de cancelación de los principales canales de reserva online.

- Expedia Group ha perdido una cuota de mercado significativa tanto en Europa como en Asia, pero se espera que el volumen repunte en 2023, a medida que los viajes internacionales vayan cobrando impulso.

- Tras repuntar durante la pandemia, las tasas de cancelación volvieron a niveles casi normales en 2022.

- Los datos de enero de 2023 muestran un prometedor comienzo de año, con aumentos significativos en el valor medio de las reservas, la ADR y la duración de la estancia en ambas regiones.

Definiciones: Métricas clave de la distribución hotelera

He aquí una guía rápida de referencia de las principales métricas de este informe:

- Valor bruto de reserva (GBV): Ingresos totales de todos los canales de reserva online, menos cancelaciones.

- Valor medio de reserva (ABV): El importe medio que los huéspedes pagan por reserva online, también denominado precio medio de transacción (ATP).. Se calcula multiplicando la tarifa media diaria por la duración media de la estancia.

- Tarifa media diaria (ADR): El precio medio que pagan los huéspedes por una habitación y noche.

- Duración media de la estancia (ALOS): El número medio de noches que se quedan los huéspedes por reserva.

- Plazo de entrega: El número medio de días anteriores a la fecha de llegada en que los huéspedes han efectuado reservas. Ello también se denomina «ventana de reserva».

- Canal directo: Reservas directas realizadas a través de los sitios web de los establecimientos hoteleros.

- Canal OTA: Reservas realizadas a través de agencias de viajes online.

Valor bruto de las reservas: Los hoteles de Europa y Asia superan los niveles de 2019

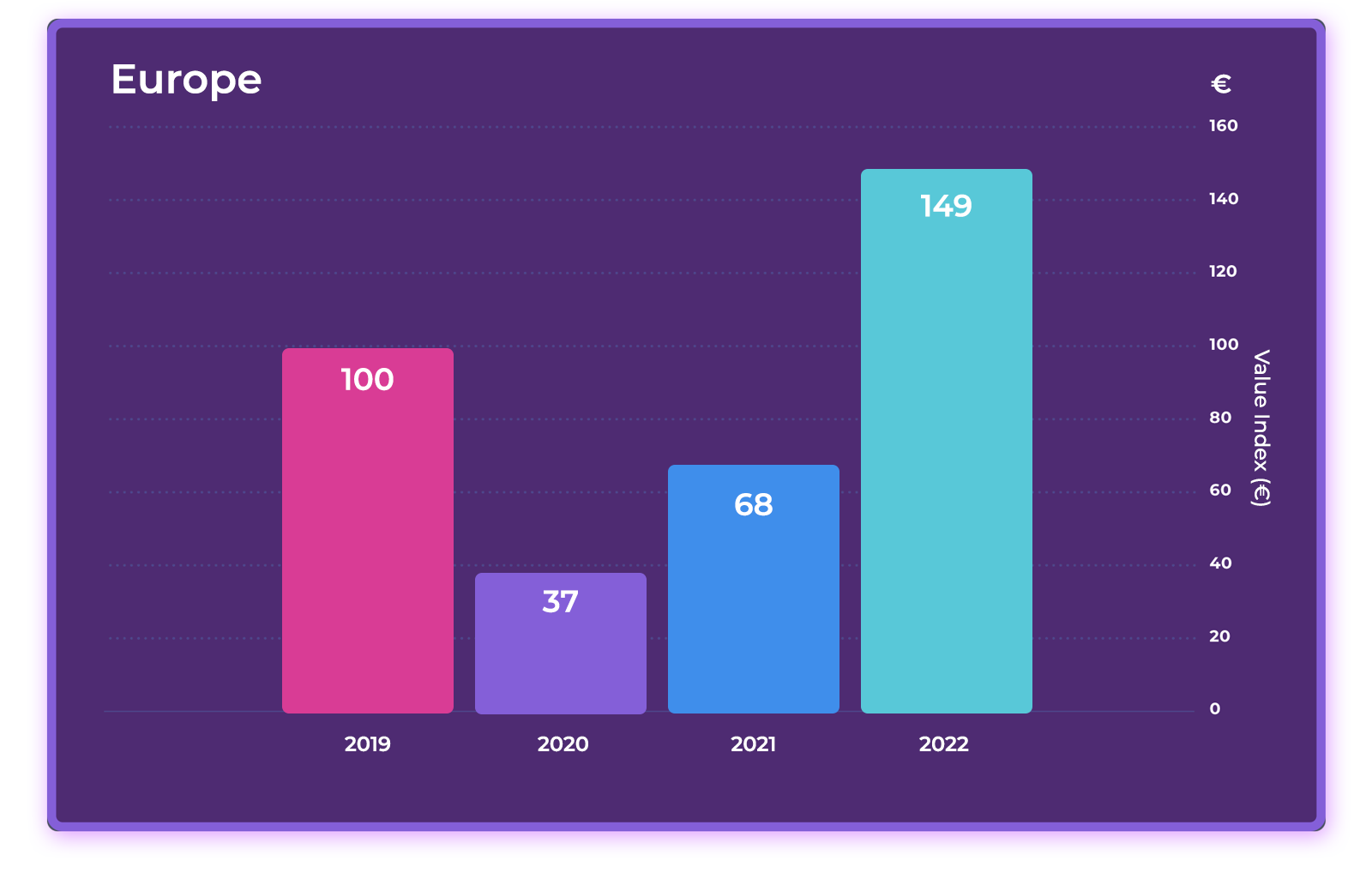

Valor bruto de las reservas (GBV) - Indexado con respecto a 2019

En Europa, el ritmo de recuperación experimentó un revés en el primer trimestre de 2022 tras el impacto de la variante Omicron, pero a mediados de año se habían levantado la mayoría de las restricciones a los viajes. Siguió un auge de los viajes de ocio que se complementó con una creciente demanda de viajes de negocios para terminar el año con un buen final. En general, los hoteles de nuestro conjunto de datos en Europa registraron un impresionante crecimiento del 49% en el valor bruto de las reservas (GBV) en relación con 2019.

En Asia, la recuperación en 2022 se vio frenada por las continuas restricciones a los viajes, que siguieron vigentes en China y algunos países seleccionados. Solo en la segunda mitad del año comenzaron a disminuir las restricciones. Sin embargo, el último país que se resistió fue China, que históricamente representa una proporción significativa de los turistas que viajan a la región de Asia-Pacífico. Cuando China reabrió sus fronteras en enero de 2023, ya era demasiado tarde para salvar el año 2022. No obstante, los hoteles de nuestro conjunto de datos lograron superar ya el valor bruto de las reservas en un 7% en 2022 en comparación con 2019, superando al mercado en general.

Estrategias de marketing e ingresos para 2023: Segmentos de viaje emergentes

En 2022, el repunte estuvo impulsado principalmente por la demanda de ocio. En 2023, se espera que la fuerte demanda de ocio se vea acompañada de un crecimiento en los segmentos internacional, de negocios y de grupos. Sin embargo, una posible desaceleración económica, las presiones inflacionistas en curso, un nuevo brote pandémico u otra fuerza perturbadora podrían ralentizar el ritmo de crecimiento.

Los hoteleros deben prestar mucha atención a los segmentos en fase de crecimiento:

- Viajeros internacionales. En 2022, Europa recuperó casi el 80% del volumen anterior a la pandemia en llegadas de turistas internacionales, mientras que Asia solo alcanzó el 23%, según la OMT.. Este año, se prevé que Europa se recupere totalmente, reforzada en parte por la fuerte demanda de Estados Unidos. En Asia, se prevé un fuerte repunte, pero es menos seguro debido a la gran dependencia de la región de China, el mayor mercado emisor del mundo en 2019.

- Viajeros de negocios. En 2023, se prevé que Europa sea el mercado de viajes de negocios de mayor crecimiento del mundo, con un aumento del gasto en viajes del 25,3% con respecto a 2022, según la GBTA.. En Asia, el fuerte repunte de los viajes de negocios puede verse atenuado por las restricciones impuestas a los viajeros chinos en algunos países.

- Negocios en grupo Según la 2023 Global Meetings and Events Forecast de Amex, las reuniones y eventos en persona están volviendo a resurgir, con reuniones internas y pequeñas reuniones que ya superan los niveles de 2019 en algunas regiones. Con más empresas que operan con fuerzas de trabajo remotas, la necesidad de reunir a los empleados nunca ha sido mayor, informa Amex. Sin embargo, los tiempos de preparación de los grupos son un 25% más cortos de media que en 2019.

Valor medio de las reservas: Europa supera las cifras de 2019 mientras Asia lucha por alcanzarlas

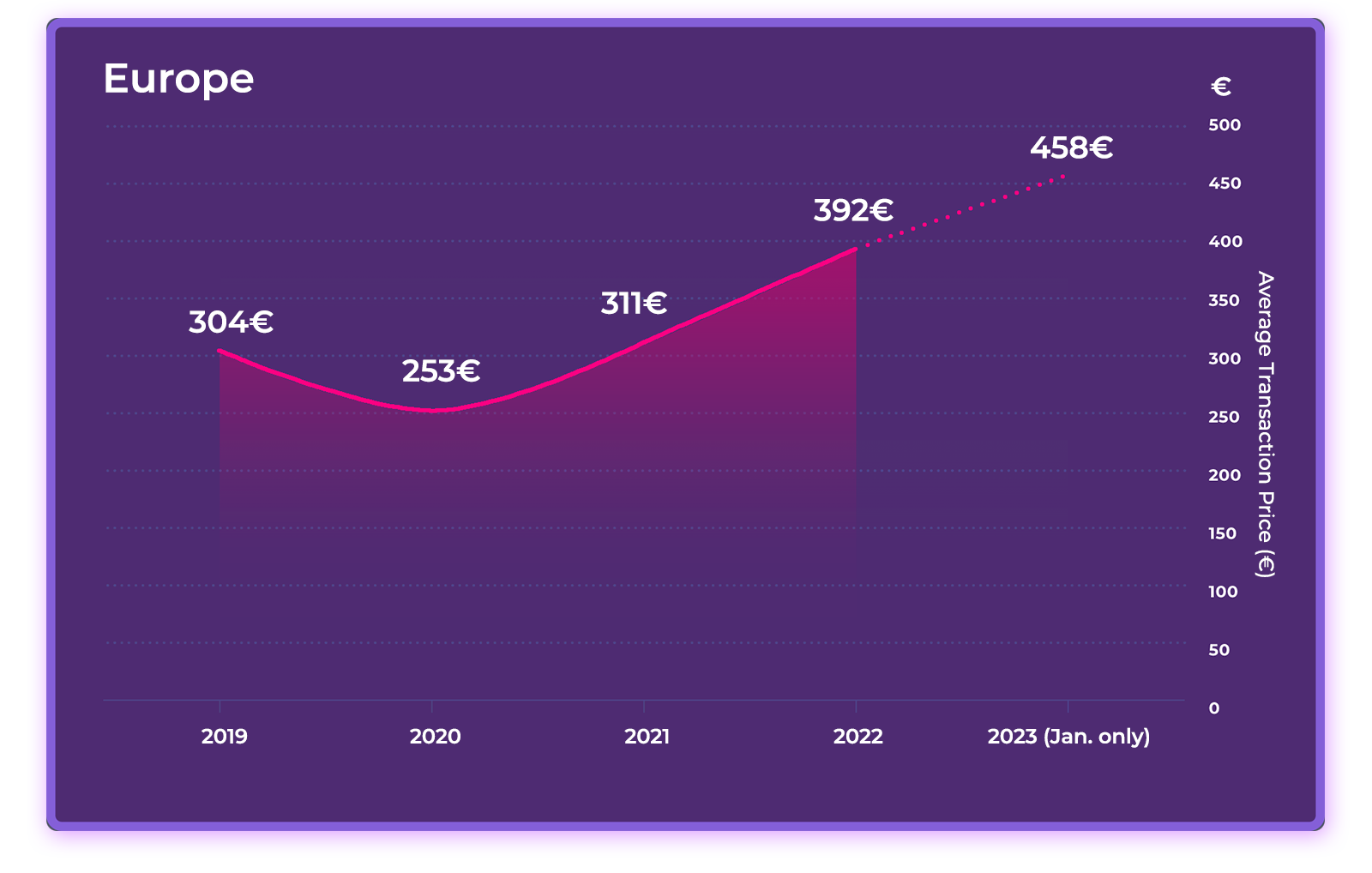

Valor medio de reserva (ABV) en €

Por lo general, los precios de las habitaciones son mucho más elevados en Europa que en Asia, por lo que no es de extrañar que el valor medio de reserva (ABV, por sus siglas en inglés) también sea significativamente mayor. Tras caer un 17% de 2019 a 2020, en 2022 los hoteles superaron los niveles de 2019 en un 29%. Si echamos un vistazo a nuestros datos de 2023, vemos que la trayectoria de rápido crecimiento en Europa continuó en enero, alcanzando un máximo de 458 €.

En Asia, el valor medio de las reservas siguió una trayectoria similar, aunque el ritmo de recuperación fue más débil. En 2022, el ABV se situó un 5% por debajo de los niveles de 2019. Sin embargo, en enero de 2023 el ritmo de crecimiento cobró impulso, superando el ABV prepandémico en un 15%.

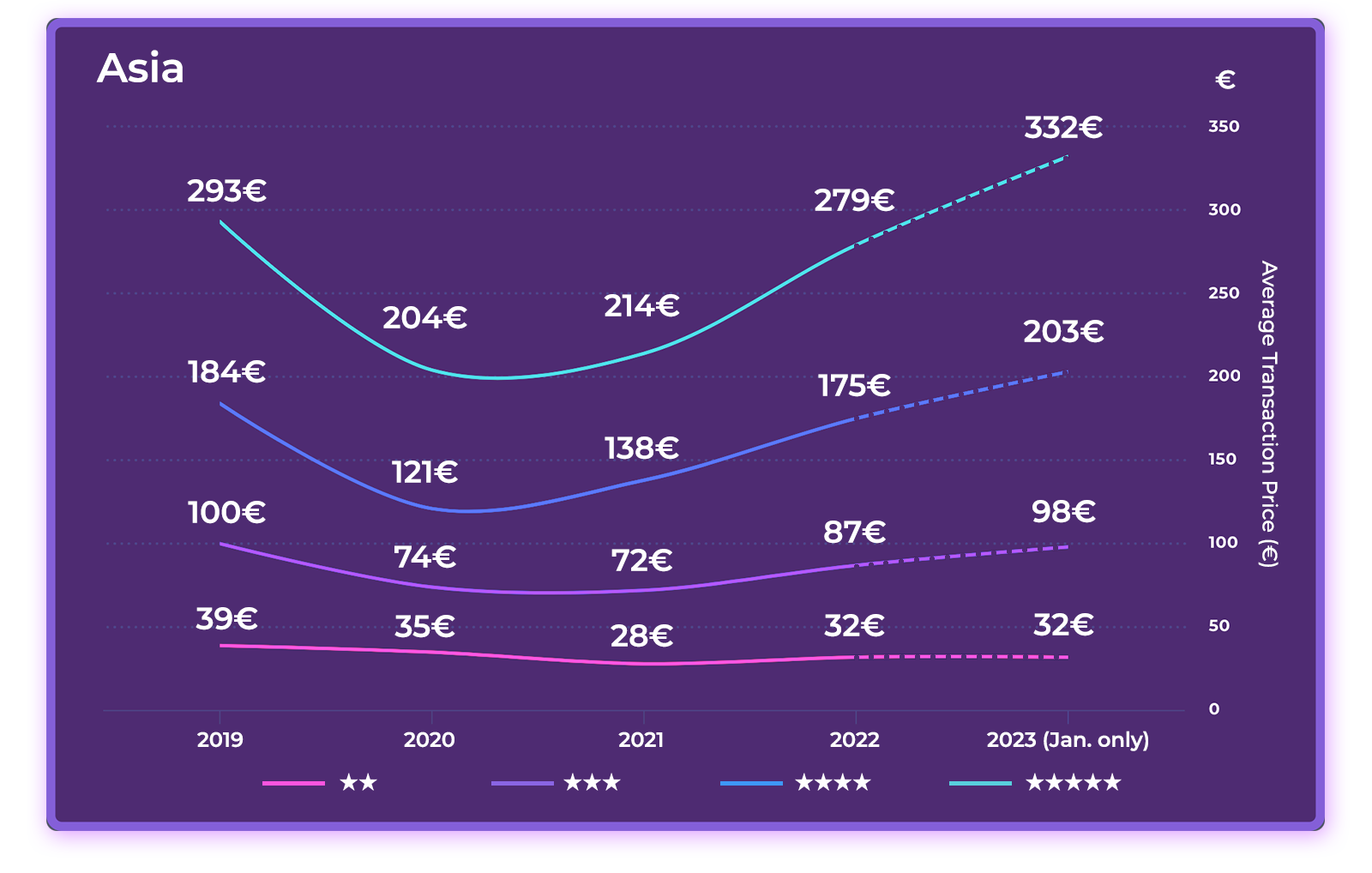

Valor medio de reserva (ABV) en € por categoría de hotel

En 2020, fuimos testigos de que cuanto más sube el valor medio de las reservas, más fuerte es su caída, con un fuerte descenso de los hoteles de 4 y 5 estrellas en ambos continentes. En 2022, sin embargo, el repunte fue acusado en los segmentos superiores, ampliándose las diferencias entre los segmentos inferiores. Y en enero de 2023, los hoteles de 5 estrellas superaron la barrera de los 1.000€ en ABV, lo que supone un aumento del 49% respecto a los niveles de 2019.

En Asia, un aumento sustancial en enero de 2023 impulsó el ABV muy por encima de los niveles de 2019 para los hoteles de 4 y 5 estrellas y justo por debajo de los niveles de 2019 para los hoteles de 2 y 3 estrellas, lo cual constituye una señal prometedora del crecimiento potencial que se producirá este año.

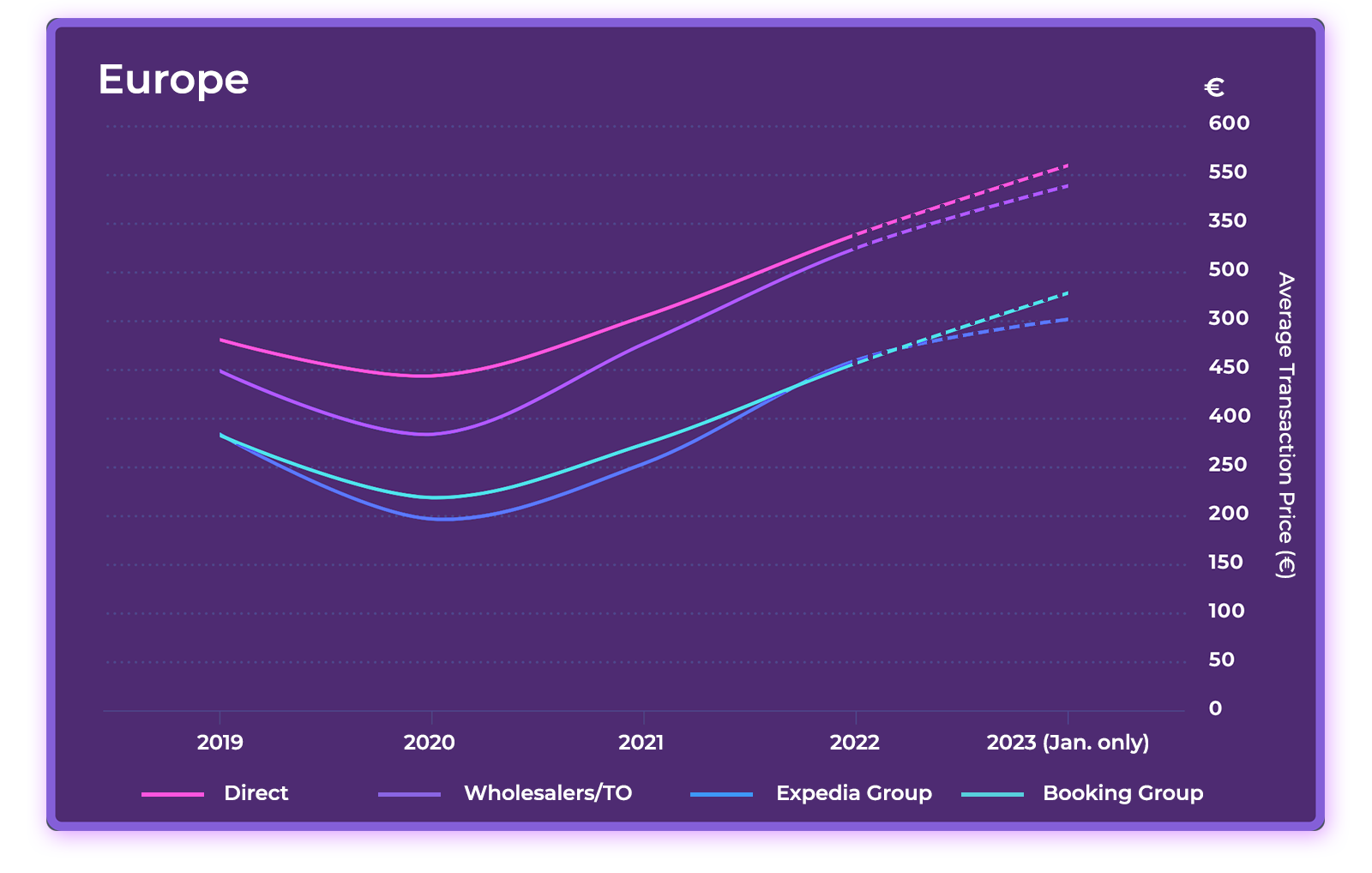

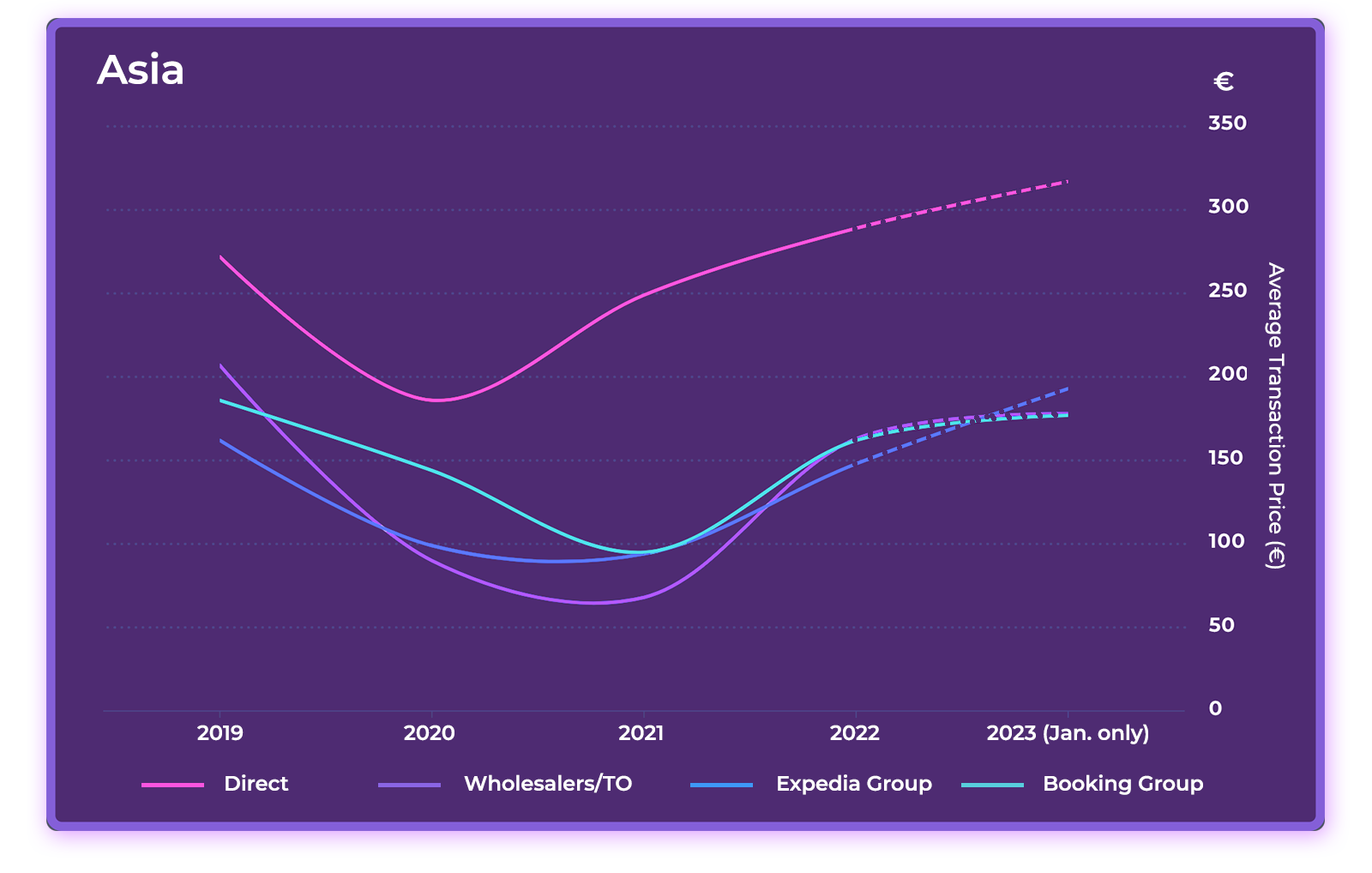

Valor medio de reserva (ABV) en € por Online Sales Channel

¿Cómo se compara el valor medio de las reservas entre los distintos canales de distribución? Comprobamos que el canal directo generó el ABV más alto en ambos continentes en los cuatro años del estudio. En Europa, las OTA operadas por Expedia Group y Booking Holdings generaron el ATP más bajo, mientras que en Asia, el ATP más bajo provino de Booking Holdings y de los mayoristas.

Tarifa media diaria: La disciplina de precios da sus frutos

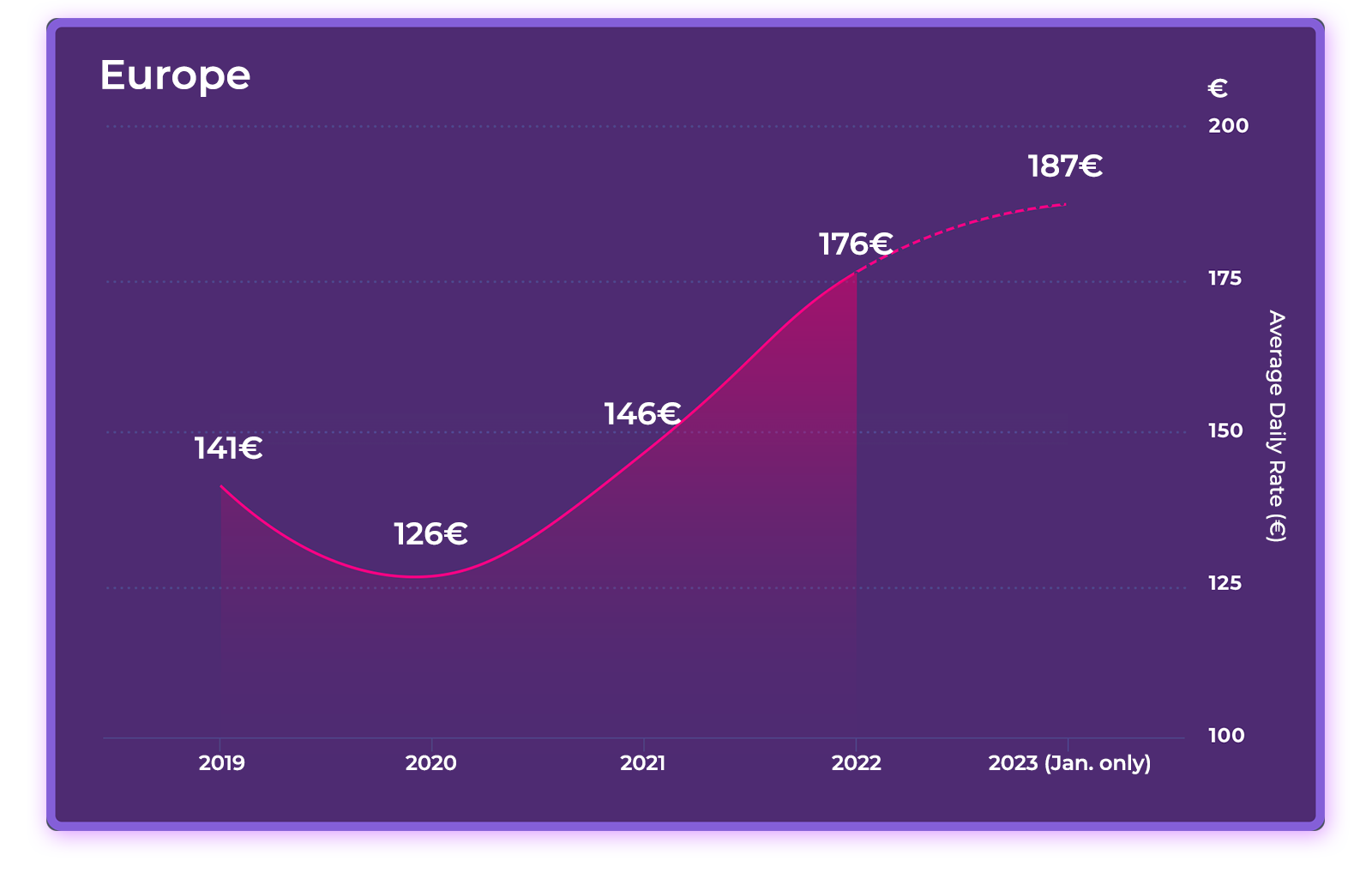

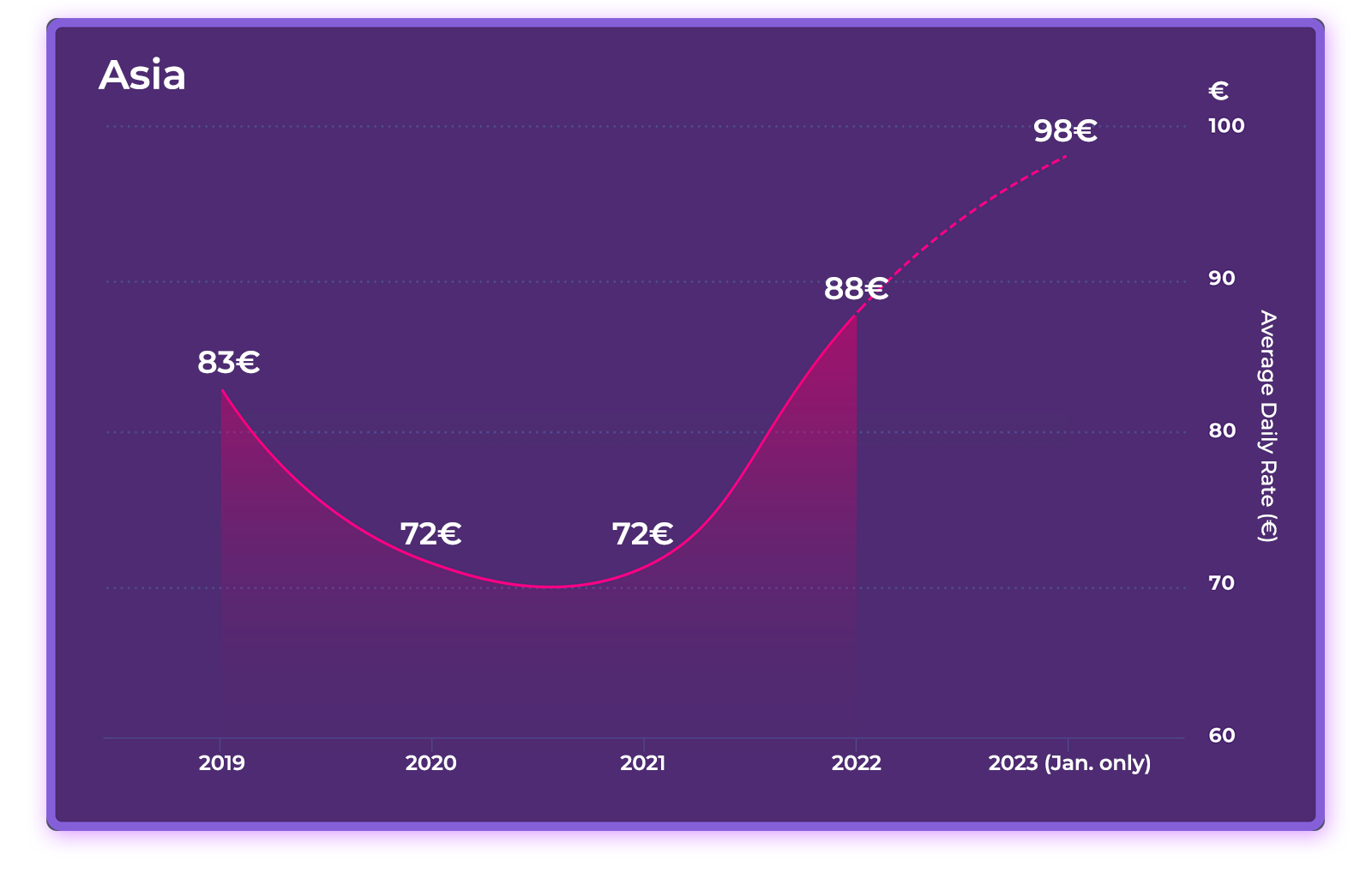

Tarifa media diaria (ADR) en €

A diferencia de crisis anteriores, durante la pandemia las tarifas por habitación fueron un motor clave de la recuperación. Los hoteleros mostraron una disciplina excepcional a la hora de mantener las tarifas a pesar de la fuerte caída de la demanda. La estrategia ha dado sus frutos, suavizando el impacto de las bajas tasas de ocupación y los elevados costes operativos e impulsando la ADR por encima de los niveles de 2019.

En Europa, los resultados fueron sorprendentes. En 2022, los hoteles de nuestro conjunto de datos superaron la ADR de 2019 en un 25%. En Asia, a pesar de que la demanda sigue siendo baja, los hoteles consiguieron aumentar la ADR un 6%. En enero de 2023, vemos que la ADR creció un 6% adicional en Europa y un 11% en Asia con respecto a los niveles de 2022.

Estrategias de marketing e ingresos para 2023: Aumentar los ingresos con precios específicos, existencias de primera calidad y productos auxiliares

Es importante señalar que el crecimiento de las tasas con respecto a 2019 es mucho menos sorprendente si se ajusta en función de la inflación. Los hoteles cobran tarifas más altas, pero pagan más en distribución, mano de obra y costes de explotación. Este año habrá una intensa presión para aumentar los ingresos y la rentabilidad, conteniendo al mismo tiempo los costes.

Sin embargo, con los precios inflados y el temor a una recesión económica en el ambiente, se espera que los viajeros muestren una mayor sensibilidad a los precios. Muchos buscarán formas de ajustar sus presupuestos de viaje acortando los trayectos, quedándose más cerca de casa, reduciendo la categoría de los hoteles o buscando ofertas y descuentos especiales.

No obstante, con las estrategias adecuadas, los hoteles independientes y los grupos hoteleros pequeños y medianos están bien posicionados para flexibilizar su poder de fijación de precios. Mientras que los hoteles de marca suelen disfrutar de índices de ocupación más elevados, los independientes consiguen ADR y RevPAR más altos, según un estudio publicado en el International Journal of Hospitality Management. Importantes subidas de tarifas de las grandes marcas hoteleras mundiales en el cuarto trimestre de 2022 sugiere que el ADR aún no ha tocado techo en Europa, mientras que la región de Asia-Pacífico está preparada para un crecimiento sustancial de las tarifas en 2023.

Además de mantener una estrategia de precios dinámica y aumentar las tarifas de las habitaciones cuando sea factible, he aquí algunas estrategias de precios a tener en cuenta este año:

- Aumentar la ocupación centrándose en los segmentos de mercado en crecimiento y desarrollando estrategias de precios para cada segmento y canal de reserva.

- Seguir practicando la disciplina tarifaria, evitando los descuentos cuando la demanda es fuerte. Proteger el posicionamiento de las tarifas limitando los descuentos a los canales y paquetes opacos y acotando las tarifas para los grupos sensibles a los precios.

- Mantener la paridad de tarifas en todos los canales de reserva, promocionando su garantía de mejor tarifa en brand.com para captar más reservas directas.

- Vender más inventario de habitaciones premium mediante promociones y programas de upsell.

- Generar ingresos adicionales mediante la venta de alimentos y bebidas, spa, tiendas, aparcamiento y productos y servicios auxiliares.

- Mantener una estrategia de marketing centrada en los huéspedes, utilizando una plataforma centralizada de gestión de datos de huéspedes para enviar ofertas y comunicaciones específicas con el fin de aumentar el gasto total y fidelizar a los clientes.

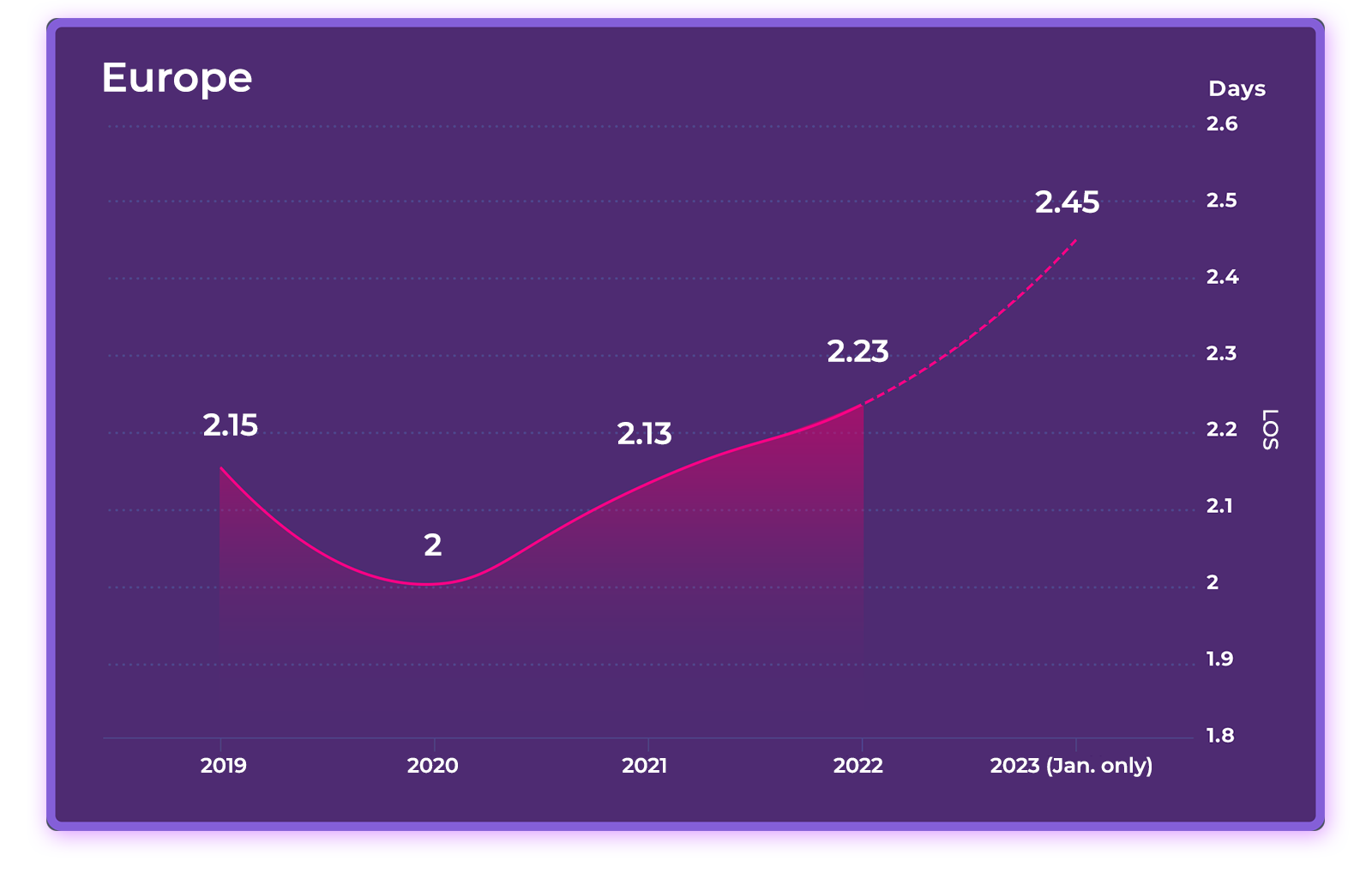

Duración de la estancia: volver a los niveles anteriores a la pandemia (y algo más)

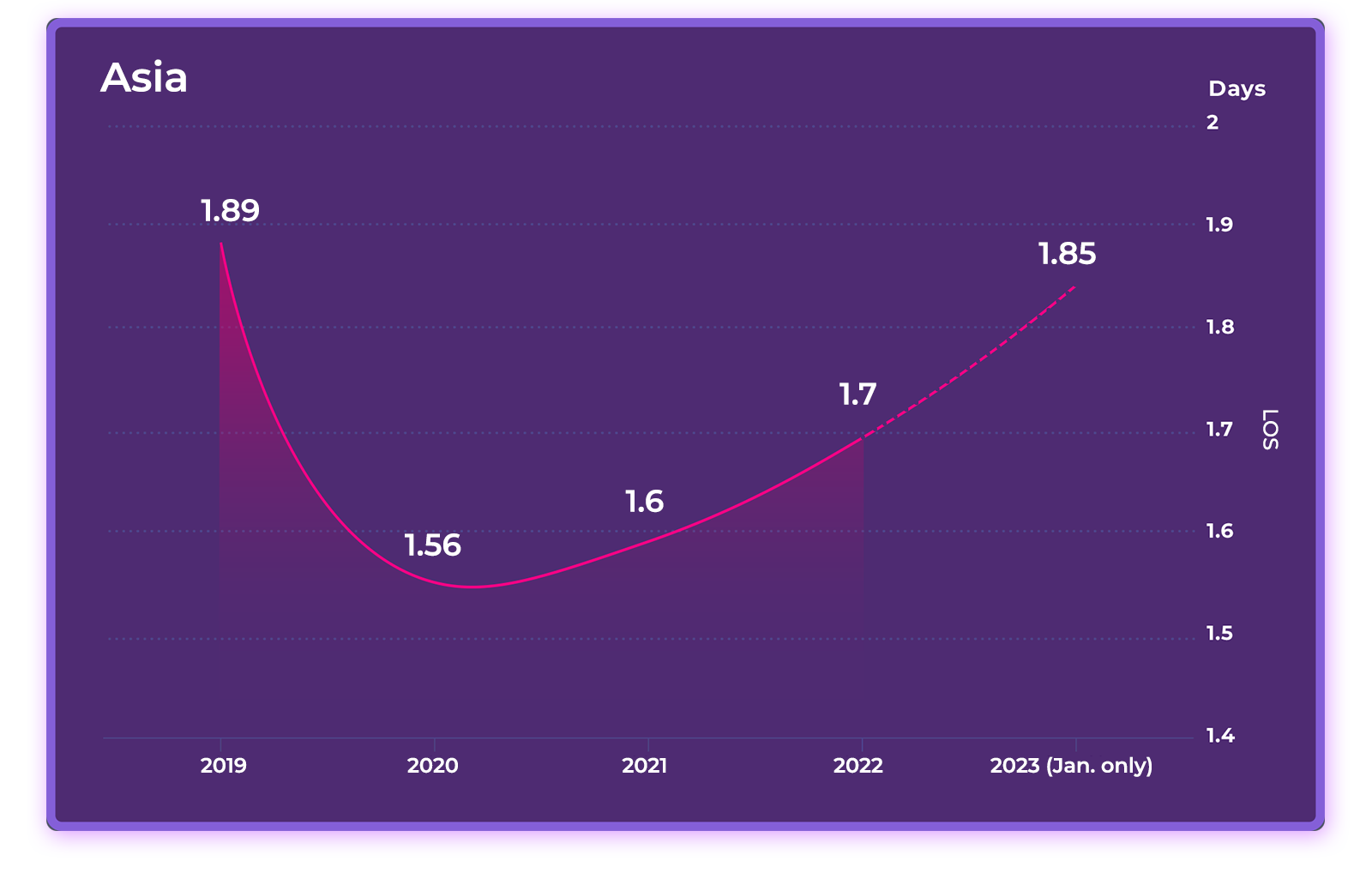

Duración media de la estancia (ALOS) en días

Tras el golpe de la pandemia, la duración media de la estancia (ALOS) se redujo levemente a medida que los patrones de viaje se desplazaban de los viajeros internacionales a los locales y nacionales. En Europa, la ALOS volvió a los niveles de 2019 en 2021 y luego los superó en 2022, ya que más personas tomaron vacaciones aplazadas y los viajes internacionales repuntaron.

En Asia, los patrones de ALOS siguieron una trayectoria similar, aunque en 2022 aún no habían recuperado los niveles anteriores a la pandemia. Cabe destacar que, en general, la ALOS fue medio día más corta en Asia que en Europa en los cuatro años del estudio.

En enero de 2023, la ALOS siguió creciendo, alcanzando un máximo de cuatro años de 2,45 días en Europa y quedándose justo por debajo de las cifras de 2019 en Asia.

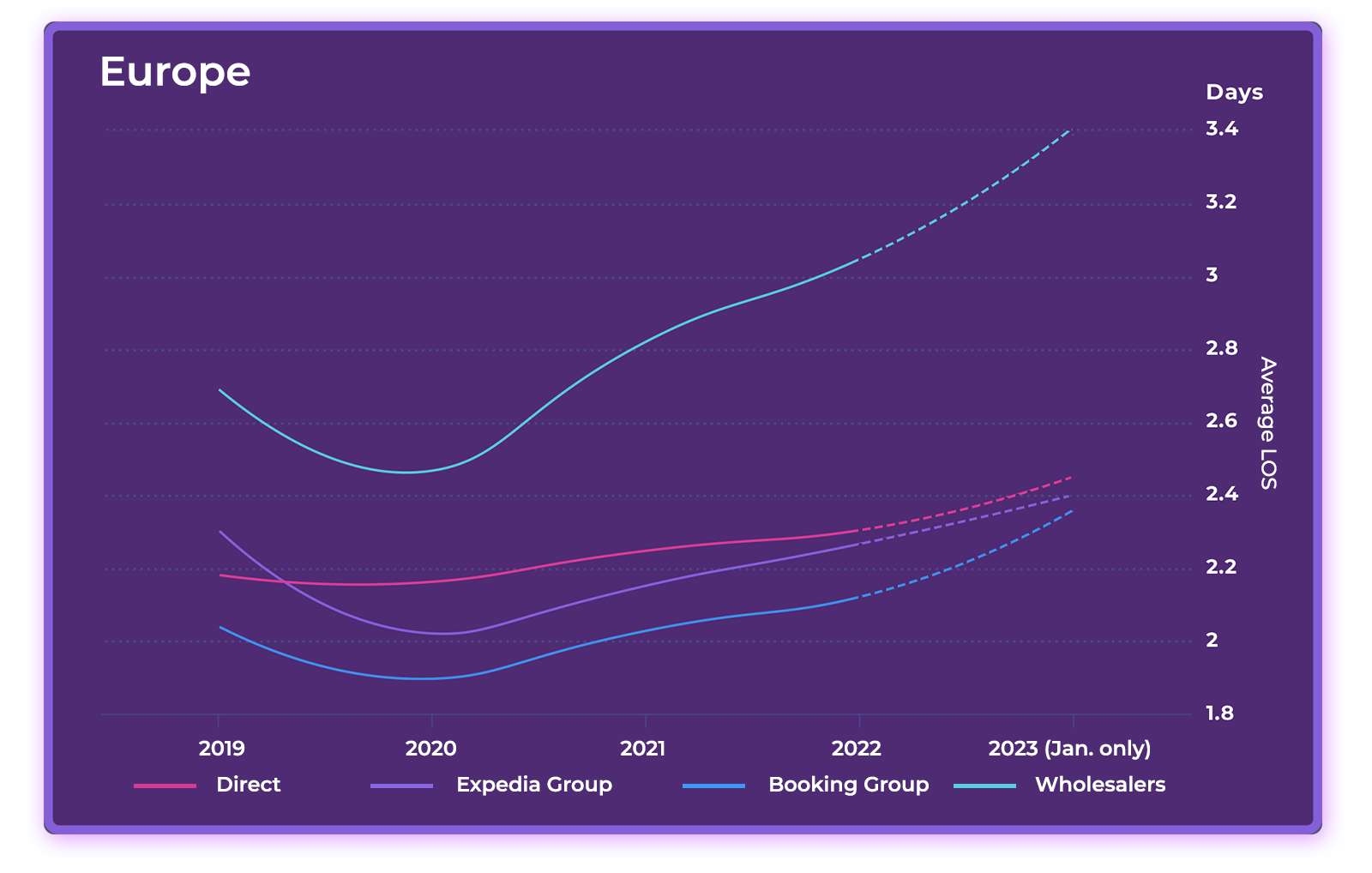

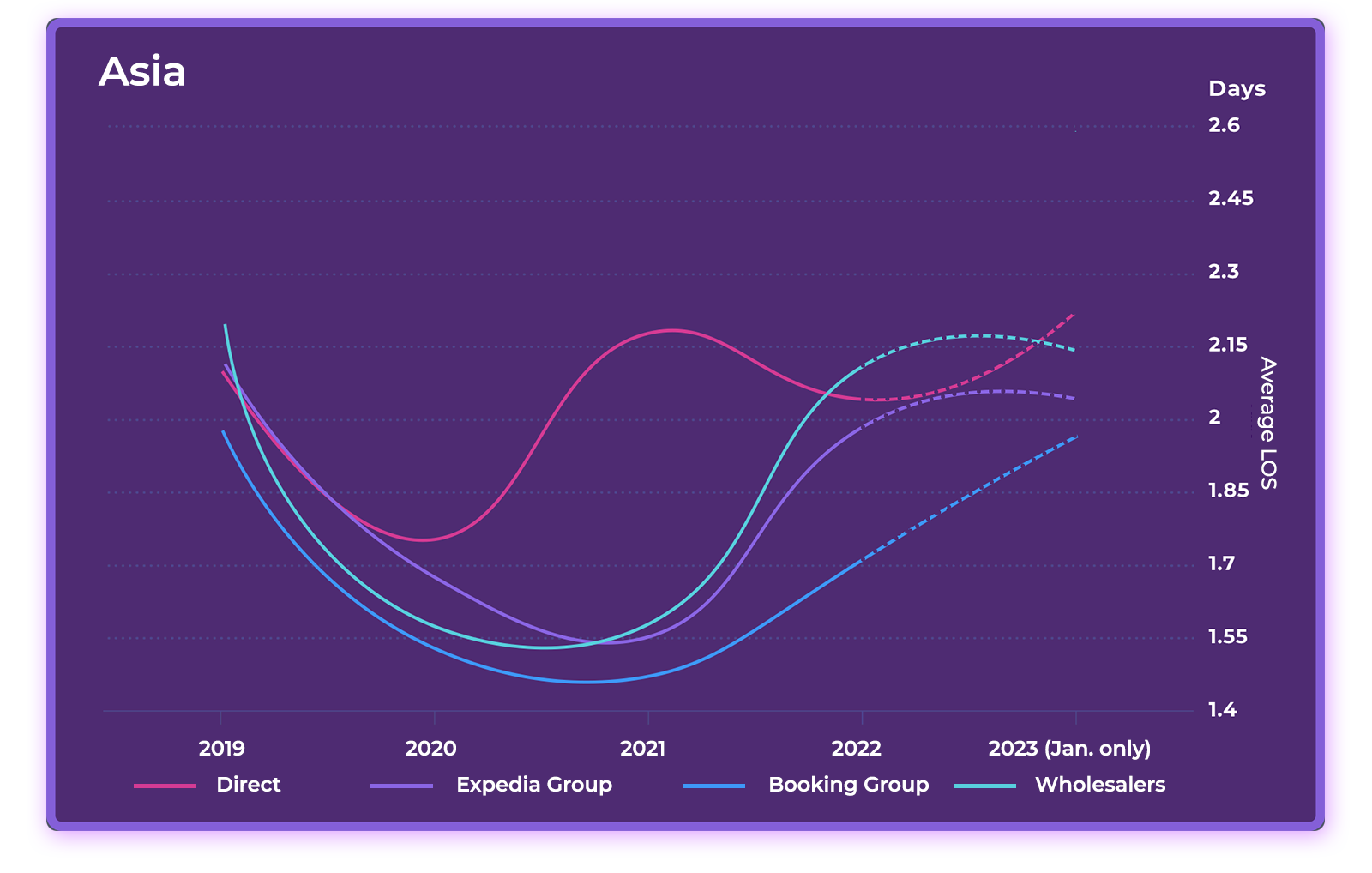

Duración media de la estancia (ALOS) en días por canal de venta en línea

Desglosando la ALOS por canal de reserva, vemos que el canal mayorista tuvo una duración media de estancia significativamente mayor que otros canales en Europa, mientras que las reservas de Booking.com tuvieron la duración de estancia más breve. Este patrón fue consistente desde 2019 hasta 2022.

En Asia, la web directa tuvo la ALOS más alta en 2020 y 2021, pero fue superada ligeramente por el negocio mayorista en 2022, para recuperar la primera posición en enero de 2023. Booking.com registró la ALOS más baja de los cuatro años.

Estrategias de marketing e ingresos para 2023: Orientadas a los viajeros mixtos

En 2023, el cambio de viajeros nacionales a viajeros internacionales de larga distancia debería aumentar automáticamente la duración media de la estancia. Otra forma de aumentar la ALOS y, a su vez, el valor medio de la reserva, es dirigirse al segmento de viajeros mixtos, que está creciendo rápidamente. Los viajes combinados, que incluyen los viajes de ocio, de trabajo y de negocios, consisten en combinar actividades de ocio y de trabajo en el mismo viaje.

La tendencia a «trabajar desde cualquier lugar» está cambiando los patrones de viaje al permitir a los trabajadores remotos e híbridos ampliar sus vacaciones y escapadas de fin de semana para trabajar a distancia. Según Expedia, el uso de su filtro de alojamiento «favorable a las empresas» aumentó tres dígitos en el cuarto trimestre de 2022 en términos interanuales.

Para captar a estos viajeros, los hoteles deben destacar los servicios y comodidades que atraen a los huéspedes que trabajan y juegan en la propiedad. Esto incluye espacio de trabajo adicional, instalaciones de coworking y tecnología y neveras en las habitaciones. Las tarifas especiales para estancias largas y ofertas como «quédese cinco noches y pague cuatro» también ayudarán a atraer a estos viajeros.

Cuota de mercado del canal: Los hoteles aumentan las reservas directas frente a las OTA, pero ¿podrán mantenerlas?

Cuota de mercado de las OTAs frente a las reservas directas en valor bruto

Durante la pandemia, los hoteles se beneficiaron de un cambio sustancial en el comportamiento de las reservas de los viajeros, que pasaron de las OTAs a las reservas directas, muchas de las cuales procedían de viajeros nacionales.

En Europa, los hoteles de nuestro conjunto de datos aumentaron los ingresos por reservas directas en 11 puntos en 2022 en relación con 2019, generando el 34% de los ingresos totales por reservas online través de web direct. A pesar de que los hoteles perdieron algo de terreno en 2022, los ingresos procedentes de las reservas directas seguían estando 5 puntos por encima del volumen de 2019.

En Asia, el cambio fue aún más drástico. Los hoteles aumentaron su cuota de ingresos por reservas directas en 18 puntos de 2019 a 2020 y en 6 puntos adicionales en 2021, alcanzando casi la equidad con las OTA. En 2022, la cuota de mercado directa descendió ligeramente hasta el 44%, pero se mantuvo 19 puntos por encima de 2019.

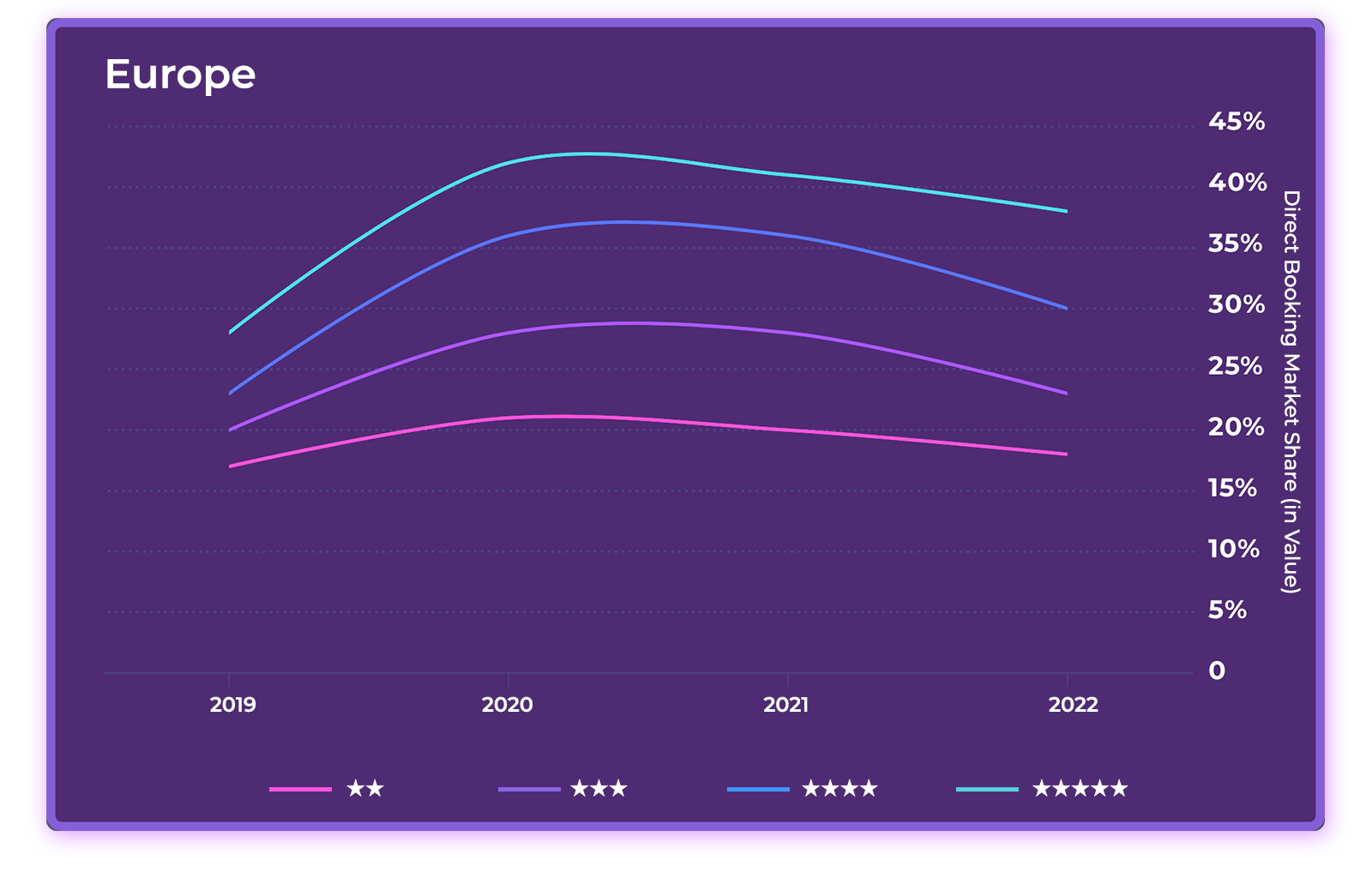

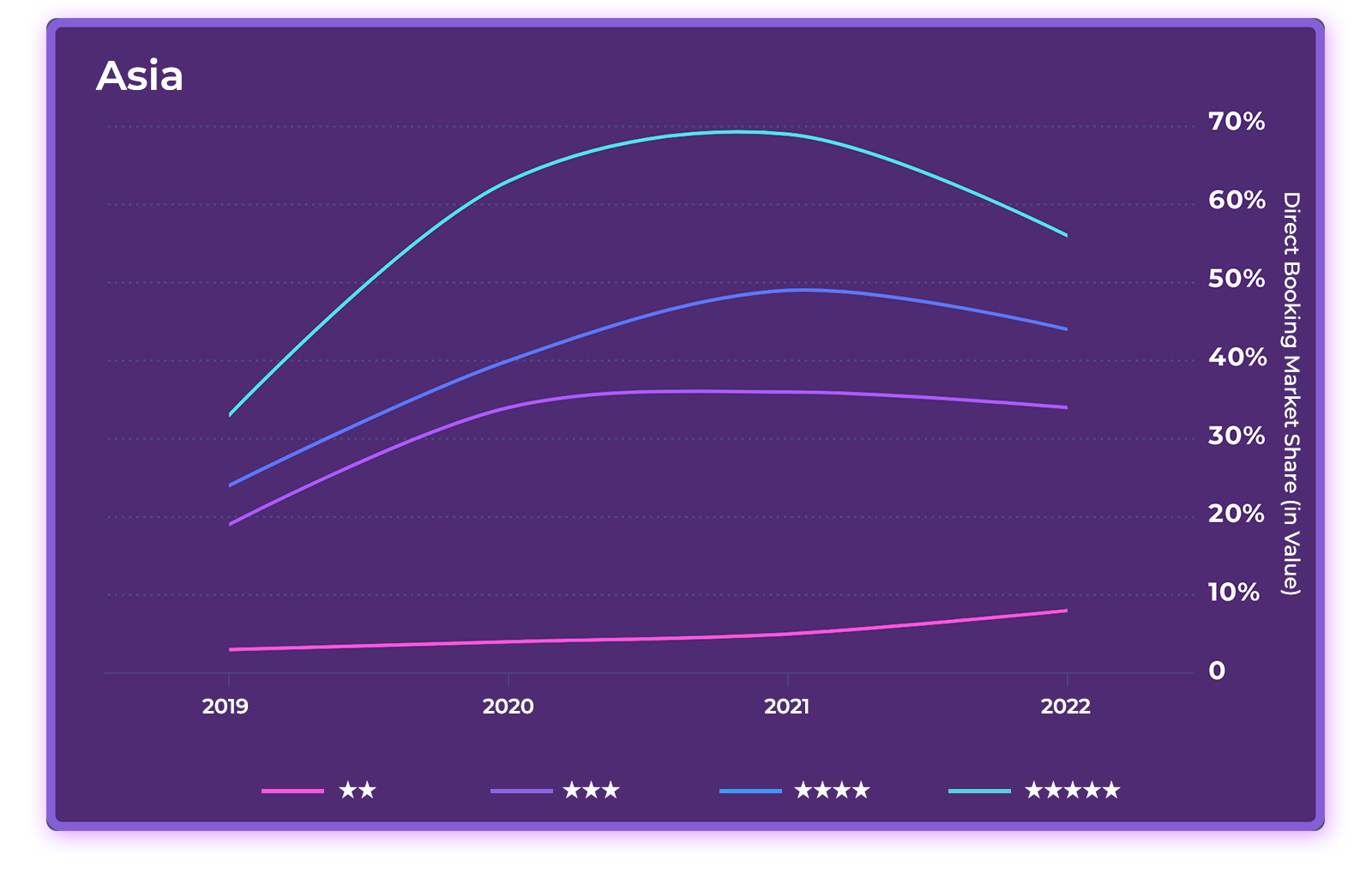

Cuota de la distribución directa, en valor bruto de reserva, por categoría de hotel

Desglosando los resultados por categorías de hoteles, vemos que cuanto mayor es la categoría, mayor es la cuota de mercado de los ingresos por reservas directas.

En Europa, los hoteles de 2 estrellas generaron algo menos del 20% de los ingresos online procedentes de reservas directas, mientras que los de 5 estrellas generaron casi el 40%.

En Asia, la diferencia entre segmentos hoteleros era aún mayor: los hoteles de 2 estrellas generaban menos del 10% de los ingresos en línea procedentes de reservas directas, mientras que los de 5 estrellas generaban más del 50%.

Estrategias de marketing e ingresos para 2023: No deje escapar las reservas directas

Sabemos que las reservas directas suelen ser más rentables que las de las OTAs debido a los menores costes de adquisición, pero nuestros datos también nos dicen que las reservas directas generan más ingresos por reserva, estancias más largas y (como veremos enseguida) menores tasas de cancelación.

Sin embargo, las anteriores ganancias de cuota de mercado directa se desplomaron en Europa en 2022 y amenazan con hacer lo mismo en Asia en 2023. ¿Cómo pueden los hoteles mantener su cuota de mercado directa en 2023, e incluso aumentarla? Esto nos remite a los fundamentos de la estrategia de reserva directa.

- Ponga a punto su sitio web, su motor de reservas y sus prácticas de SEO para captar un mayor tráfico orgánico y convertir las visitas a su sitio web en reservas directas.

- Proteja su marca pujando por las palabras clave de su marca en Google Ads para evitar que las OTAs desvíen el tráfico de su sitio web.

- Asegúrese de que las reservas directas reciban siempre las mejores tarifas y las condiciones de reserva más favorables, y destaque este mensaje en su sitio web.

- Ofrezca una experiencia de pago sencilla y fluida en su motor de reservas para reducir el abandono de cestas de la compra y aumentar las tasas de conversión.

- Dedique una parte del gasto en marketing a atraer reservas directas, incluidas campañas de marketing de búsqueda, retargeting y publicidad en redes sociales. Considere la posibilidad de contratar una agencia experta en marketing digital para obtener un mayor rendimiento.

- Invierta en metabúsqueda. Un estudio reciente de D-EDGE descubrió que los hoteles experimentaron un aumento medio del 95% en los ingresos procedentes del metabuscador de Google de 2019 a 2022, con un coste medio de distribución de solo el 8% en 2022.

- Póngase como objetivo convertir a todos los clientes de las OTAs en reservas directas para su próxima estancia.

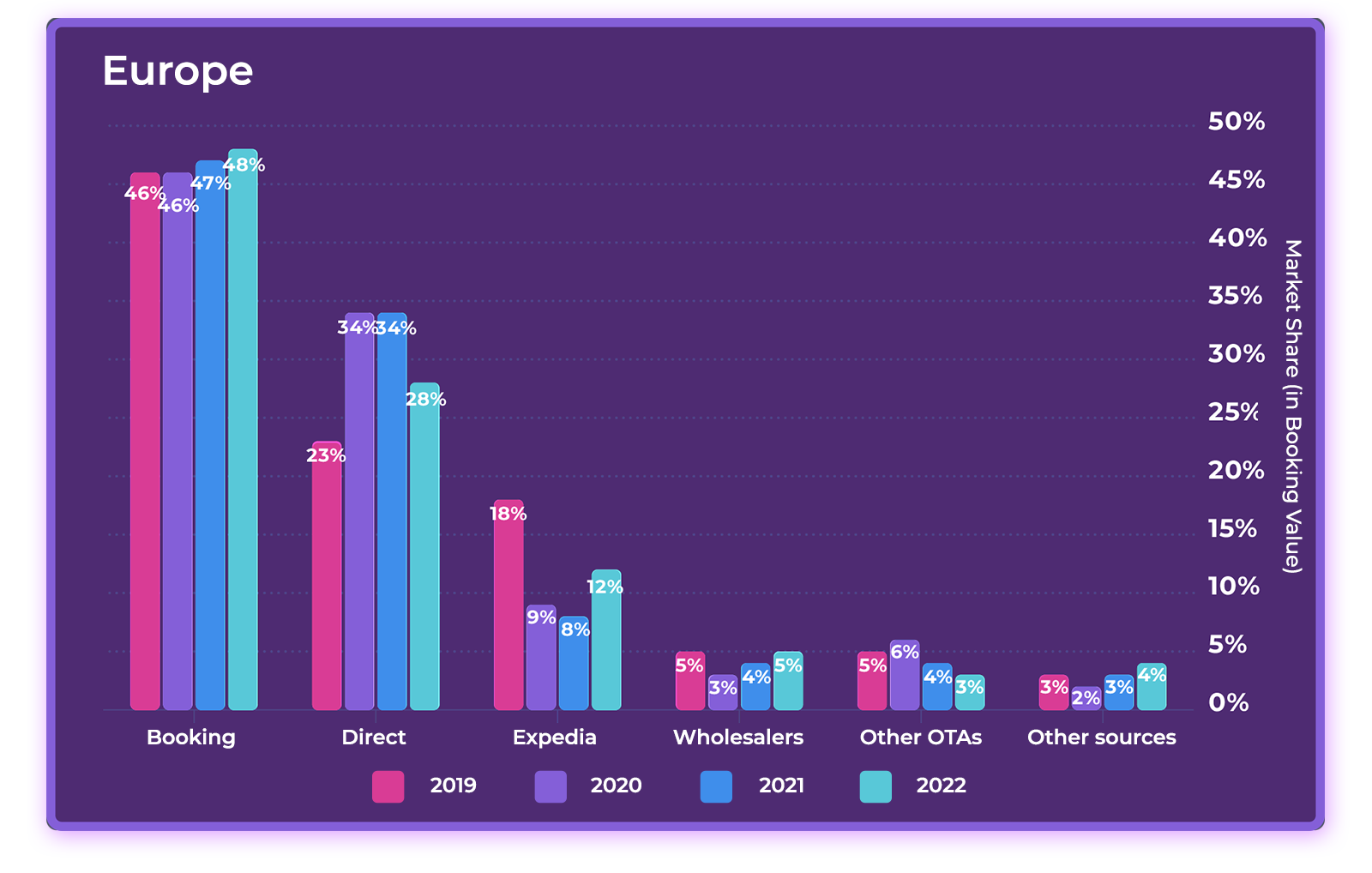

Cuota de mercado por canal de venta online en valor bruto de reserva

Si desglosamos los ingresos de las reservas en línea para los principales canales de distribución, vemos que en Europa la gran mayoría de las reservas procedieron de dos fuentes: Booking Holdings (incluidas Booking.com y Agoda) y la web directa.

En 2022, Booking Holdings generó casi la mitad de los ingresos totales (48%), lo que representa un aumento de 2 puntos con respecto a 2019. Expedia Group generó un 12%, 6 puntos menos que en 2019. Otras OTAs representaron el 3% y los mayoristas el 5%.

En Asia, Booking.com representó una cuota de mercado de ingresos por reservas mucho menor en comparación con Europa, con un 18% en 2022, 3 puntos menos que en 2019.

Aquí, Agoda (propiedad de Booking.com) es muy popular, representando el 12% de la cuota de mercado en 2022, 2 puntos menos que en 2019. Traveloka Group también es popular en la región, generando el 9% de los ingresos en 2022, una disminución de 6 puntos con respecto a 2019. Al igual que en Europa, Expedia perdió una importante cuota de mercado, generando solo el 6% de los ingresos en 2022 en Asia, 9 puntos menos que en 2019. Otras OTAs generaron el 7%, y los mayoristas representaron únicamente el 1%.

2023 Estrategias de marketing e ingresos: Tomar el control del negocio de las OTAs

Con el crecimiento de los viajes internacionales, el péndulo vuelve a inclinarse en favor de las OTAs. Durante la pandemia, los hoteles buscaban cualquier tipo de negocio. Ahora es el momento de ser más estratégico y específico, centrándose en los canales más rentables.

Además de las estrategias de reserva directa mencionadas anteriormente, he aquí algunas estrategias de distribución a tener en cuenta:

- Mantener una estrategia multicanal equilibrada, dirigida a las reservas procedentes de toda la cadena de valor de la distribución, incluidos los servicios directos, las OTA, los mayoristas, las agencias de viajes y las empresas turísticas.

- Dirigirse a agencias de viajes y empresas a través del GDS. Pregunte a su proveedor tecnológico por la conectividad directa con las plataformas GDS,lo que le permitirá gestionar los precios y la disponibilidad a través de su gestor de canales.

- Procure no depender demasiado de una OTA (por ejemplo, Booking.com). Seguir una estrategia diversificada que incluya también a operadores regionales más pequeños como Traveloka, Tiket, PegiPegi, MGholiday en Asia o Szallas y Slevomat en Europa del Este y OTA especializadas como VeryChic, por ejemplo. Busque también recién llegados de rápido crecimiento como Hopper, una de las aplicaciones OTA más descargadas en EE.UU. en 2021. Consulte aquí todas las OTAs disponibles en D-EDGE Channel Manager.

.

- Expedia ha caído, pero no está ni mucho menos fuera de juego. Se espera que las reservas aumenten a medida que vuelvan los viajes internacionales de larga distancia, sobre todo entre los estadounidenses, que suelen mostrar preferencia por los sitios del Grupo Expedia.

- No permita que las OTAs reduzcan sus tarifas u ofrezcan políticas de cancelación más flexibles. Iguale o supere siempre los precios y las condiciones de reserva de las OTA, por ejemplo, ofreciendo tarifas reembolsables, políticas flexibles de cancelación y pago, y tarifas especiales para socios fidelizados y reservas por móvil.

- Procure no participar en tantas promociones de OTA que las comisiones adicionales y los descuentos en las tarifas erosionen su rentabilidad. Compare los costes de adquisición y la rentabilidad de cada canal.

- Considere la posibilidad de trabajar con Airbnb si aún no lo está haciendo. En 2022, Airbnb registró el mayor crecimiento de todos los canales principales entre los hoteles de nuestro conjunto de datos europeos.

- Consienta a sus fieles huéspedes. Con el lanzamiento este año del programa One Key de Expedia y Booking.com captando reservas con descuentos Genius, los hoteles deben recordar que la verdadera lealtad no se compra, se gana, mediante el reconocimiento, las tarifas preferentes, el trato preferente y las recompensas.

- Siga de cerca los datos de las reservas y utilícelos para comprender e influir en el comportamiento de los huéspedes con incentivos de fidelización, programas de marketing y campañas de reserva directa.

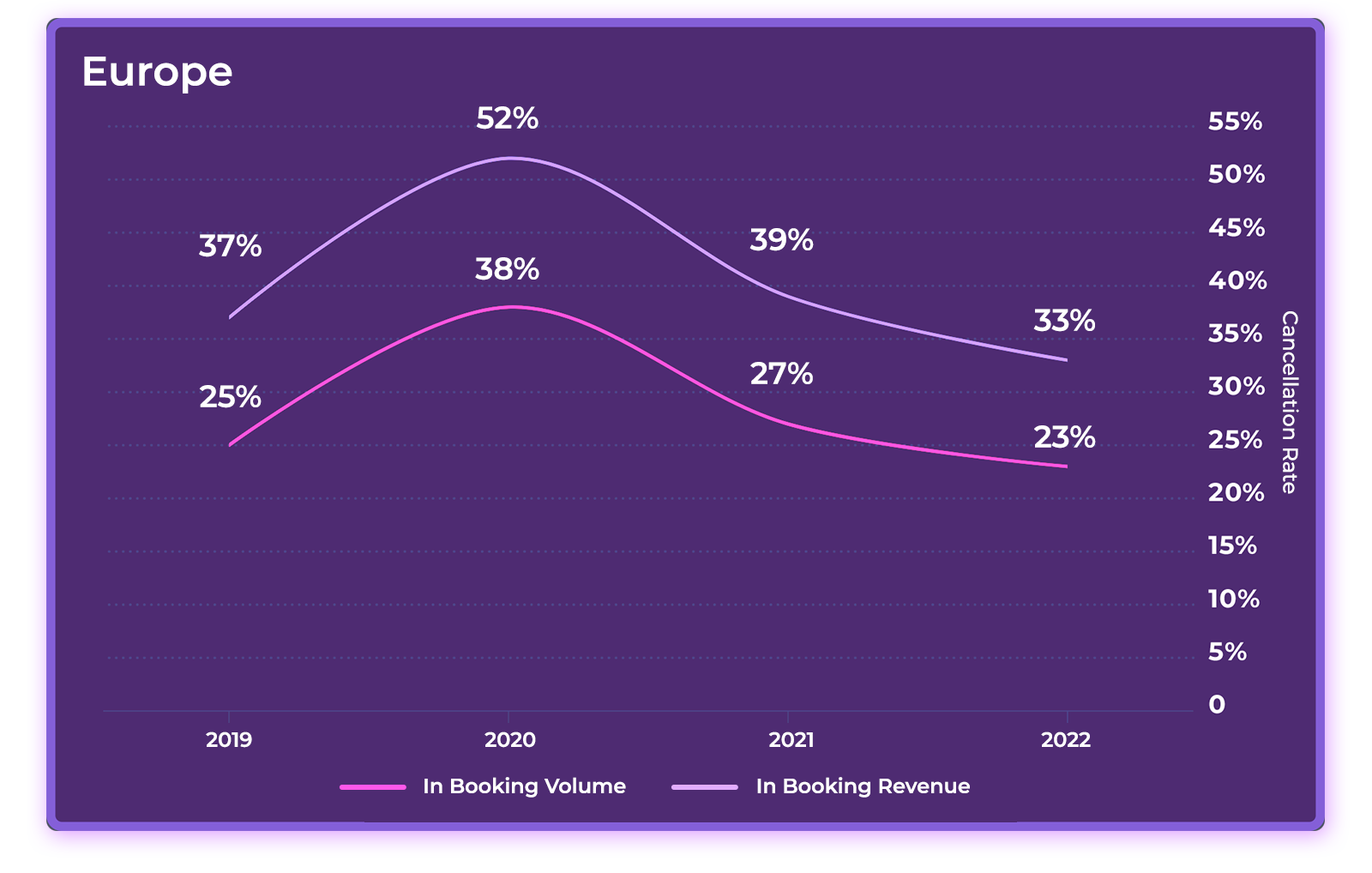

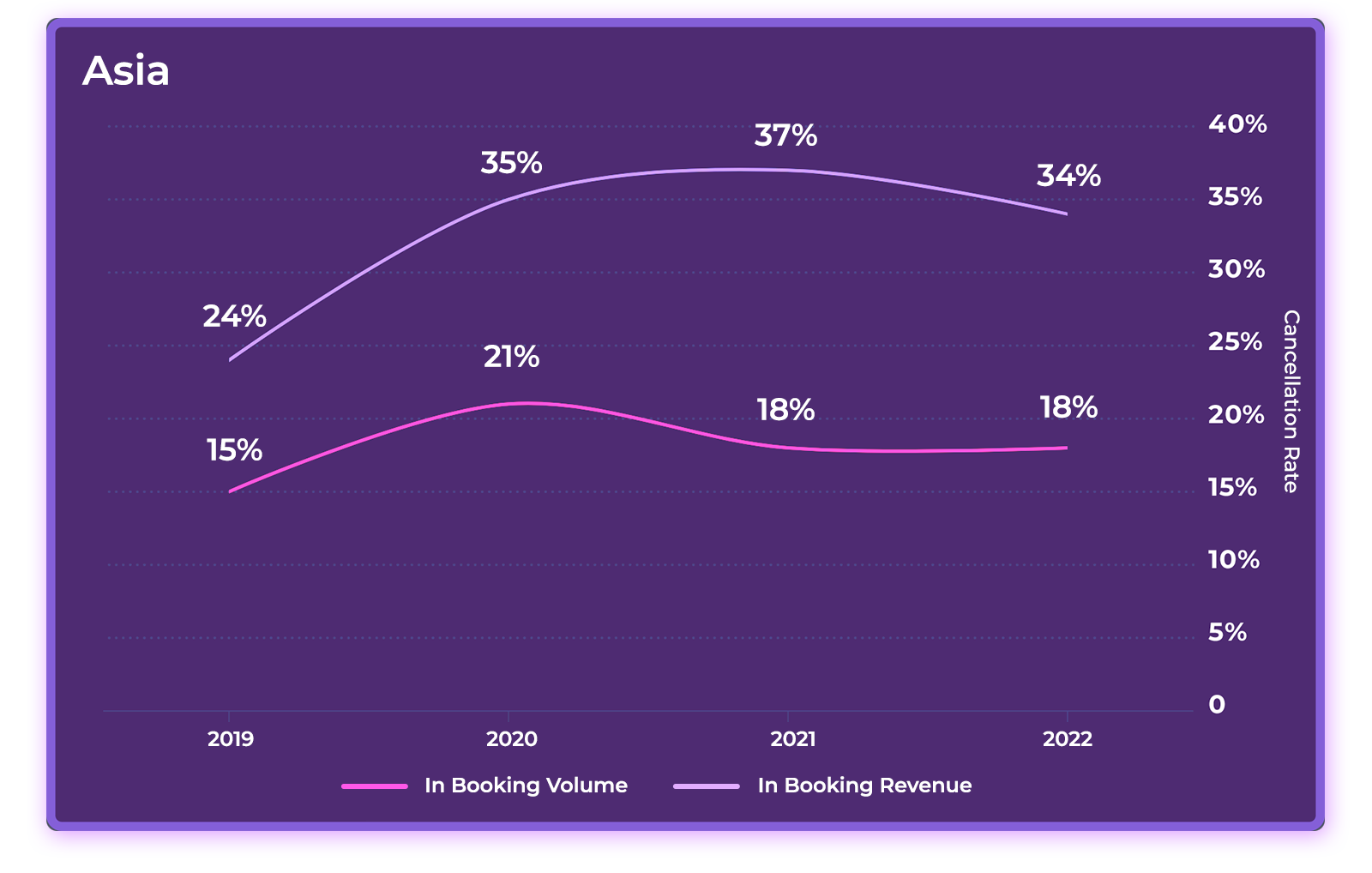

Tasa de cancelaciones: Las cifras vuelven a los niveles anteriores a la pandemia, pero siguen siendo demasiado elevadas

Tarifas de cancelación

Durante la pandemia, las tasas de cancelación se dispararon, especialmente en Europa, donde alcanzaron el 52%. Ello causaba que la gestión de las existencias y la previsión exacta fueran especialmente difíciles para los hoteles. En 2022, las cancelaciones volvieron a la normalidad en Europa, incluso por debajo de las cifras de 2019. En Asia, sin embargo, las tasas de cancelación todavía no han vuelto a los niveles anteriores a la pandemia.

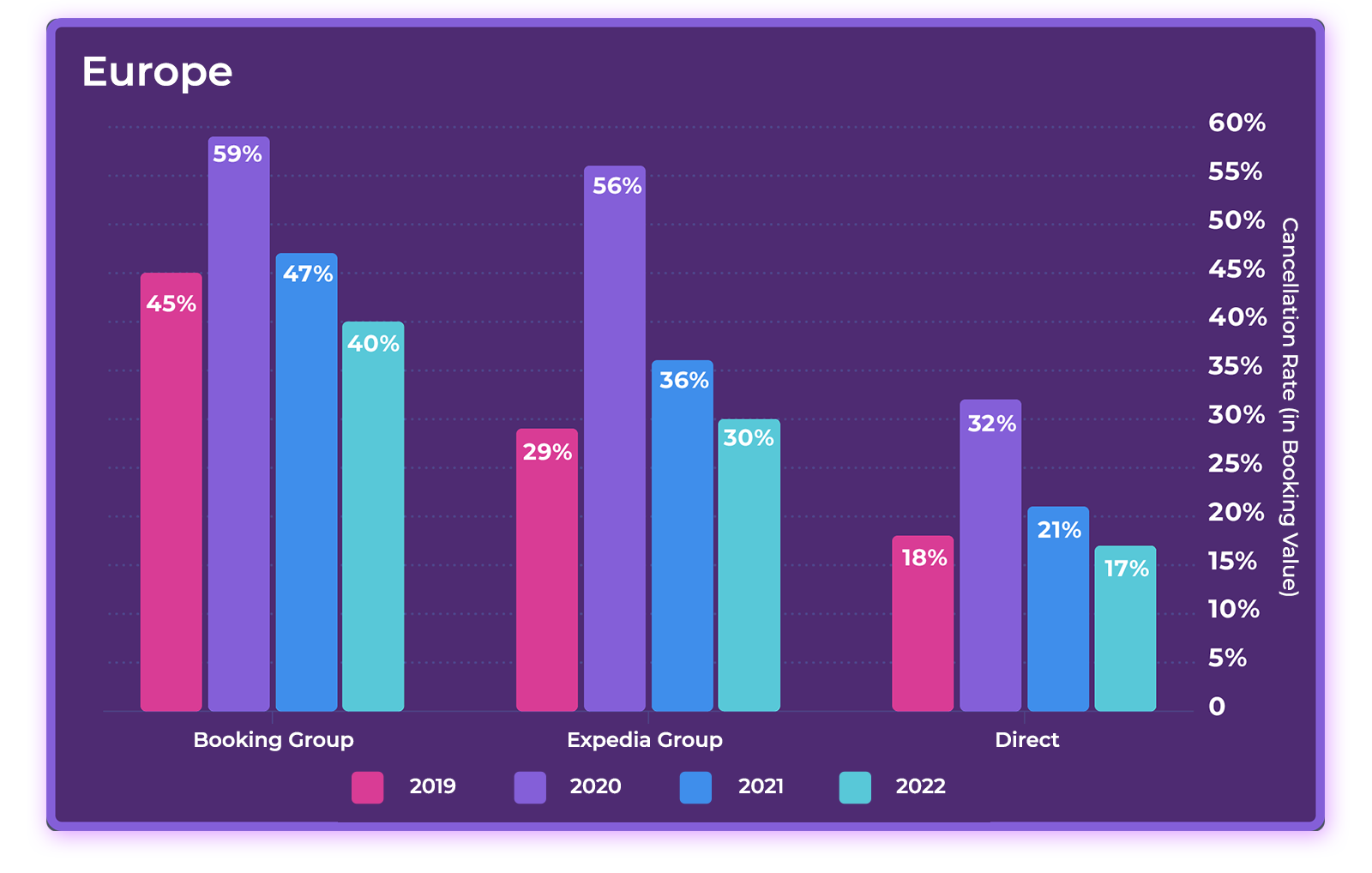

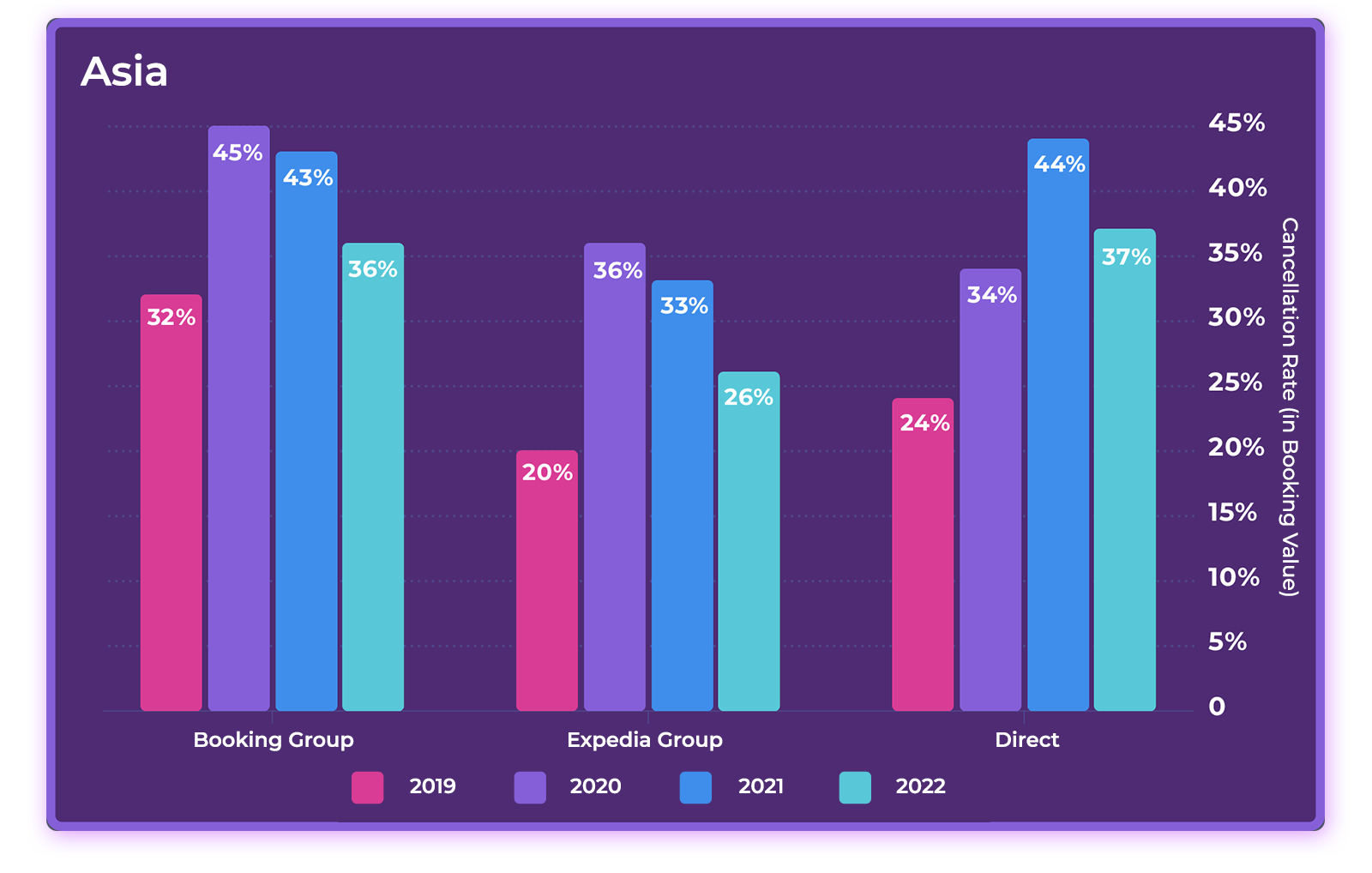

Tasas de cancelación por canal de venta online

Desglosando las tasas de cancelación por canal de reserva, vemos que las principales culpables en Europa son las OTAs. Tras tocar techo en 2020 con un 59% de los ingresos, la tasa de cancelaciones de Booking Holdings cayó al 40% en 2022. Mientras tanto, la tasa de cancelación de Expedia subió al 56% en 2020 y cayó al 30% en 2022. Comparativamente, solo el 17% de los ingresos por reservas directas se cancelaron en 2022.

En Asia, las tasas de cancelación de las OTAs fueron ligeramente inferiores a las de Europa, con un 36% de los ingresos de Booking Holdings cancelados en 2022 y un 26% de los ingresos de Expedia Group cancelados. Sin embargo, lo que más sorprende es la elevada tasa de cancelación de reservas directas en la región, con un 37% de los ingresos en 2022, lo que supone un aumento de 13 puntos en relación con 2019.

2023 Estrategias de marketing e ingresos: Reducir las tasas de cancelación

Aunque las tasas de cancelación se han estabilizado, con un 33% de los ingresos totales en Europa y un 34% en Asia en 2022, no hay mucho que celebrar. En Europa, el bajo índice de anulaciones de reservas directas en comparación con las OTAs es otra razón para dar prioridad a las reservas directas. En Asia, sin embargo, los hoteles deben analizar las razones de la elevada tasa de cancelaciones de reservas directas y encontrar la manera de reducirla.

Durante la pandemia, la flexibilidad fue una prioridad absoluta para los viajeros. Ahora, los hoteles pueden permitirse endurecer sus políticas y hacer más hincapié en las tarifas no reembolsables. Ello le ayudará a controlar mejor el inventario, hacer previsiones más precisas y evitar cancelaciones de última hora y «acumulación de viajes», es decir, que los viajeros reserven varios hoteles y luego los cancelen en el último momento. Una Una solución de pago online le ayudará a automatizar las autorizaciones y el procesamiento de los pagos, reduciendo las cancelaciones, las devoluciones y los contracargos.

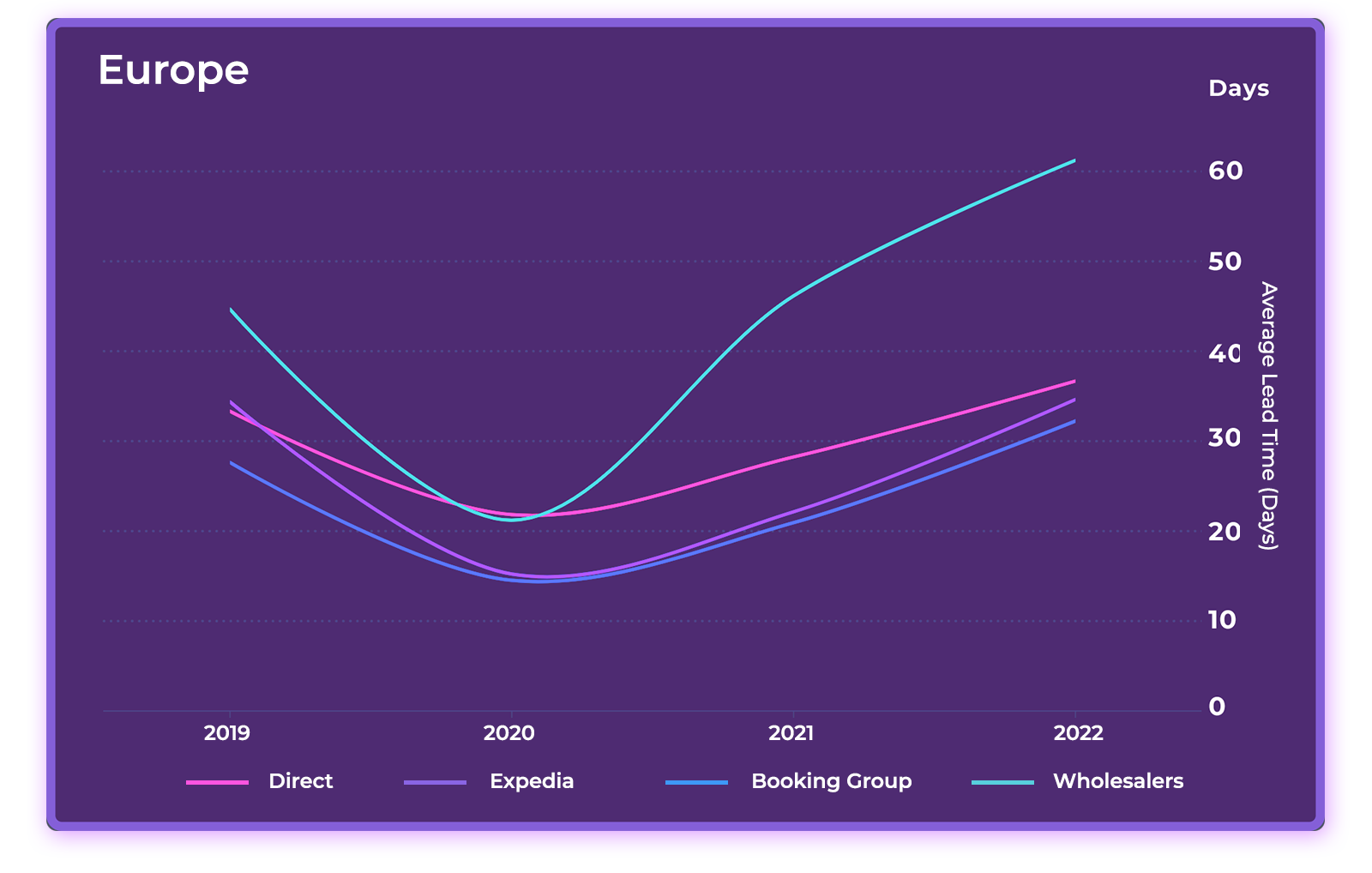

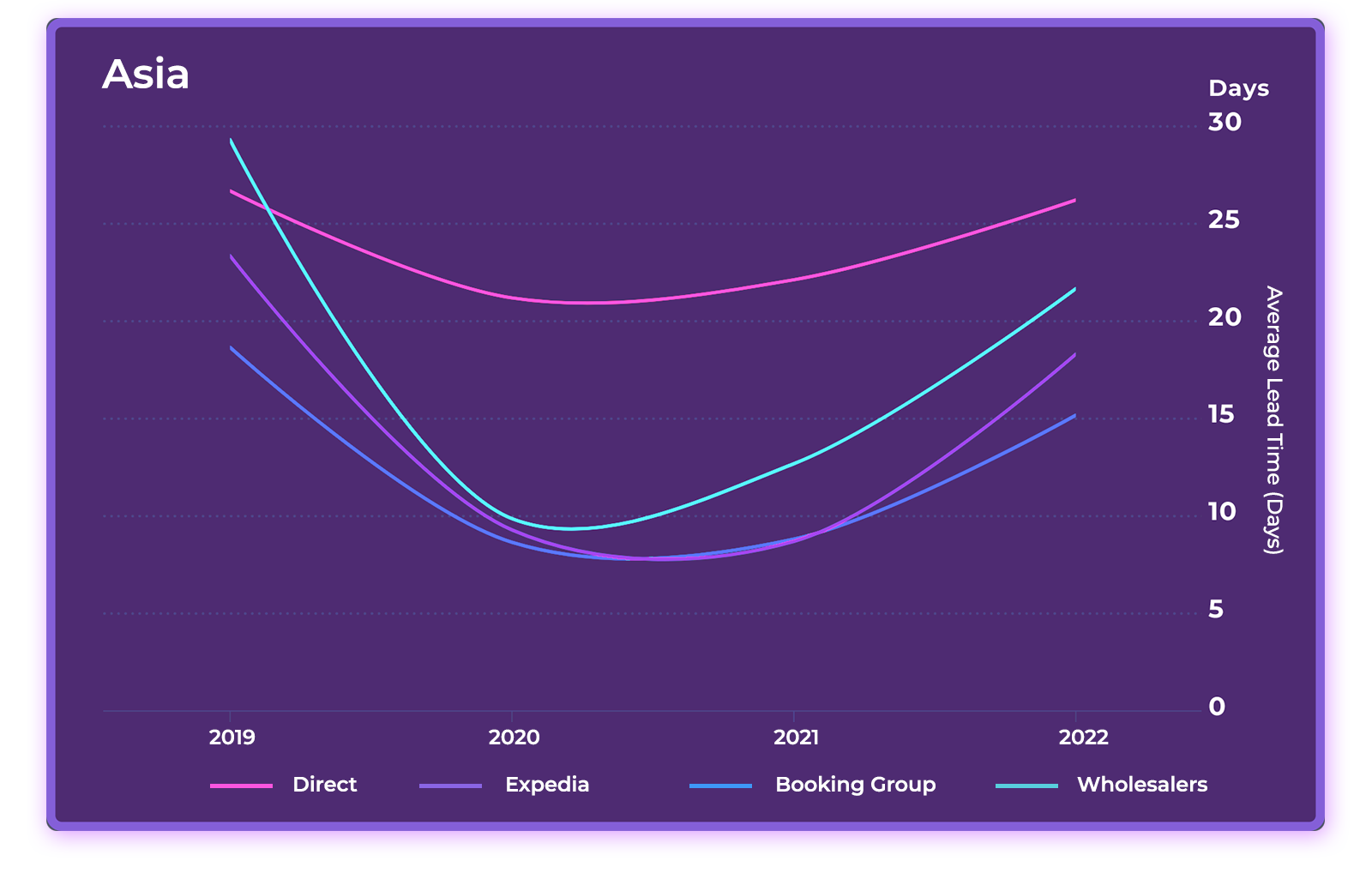

Plazo: Vuelve la planificación de viajes a largo plazo

Plazo medio (en días)

Tras caer bruscamente en 2020, los plazos medios en los principales canales de reserva repuntaron en 2021 y 2022. En Europa, los plazos superaron los niveles de 2019. En ambos continentes, las reservas directas tuvieron los plazos más largos y las reservas desde los sitios de Booking Holdings, los más cortos.

Estrategias de marketing e ingresos para 2023: Incentivar plazos más largos

Los plazos más largos son una razón más para que los hoteleros den prioridad a las reservas directas frente a las de las OTAs. Los hoteleros pueden esperar plazos de más largos en 2023, ya que cada vez son más los viajeros internacionales que se desplazan. Ofrecer descuentos e incentivos por las reservas anticipadas ayudará a sentar las bases sobre las que se puede construir un negocio mejor valorado. Lo mismo ocurre con las reservas de grupos, que suelen hacerse con más antelación que las de los viajeros individuales.

Posicionar su propiedad para crecer

En general, las perspectivas para 2023 parecen prometedoras, pero las pautas de crecimiento continñuan siendo inciertas. Los hoteleros que dispongan de la tecnología, los datos y los conocimientos adecuados saldrán ganando en cualquier situación del mercado.

A medida que la planificación de viajes se desplaza hacia Internet, es necesario adaptar las estrategias de marketing digital para reflejar los actuales patrones de reserva multicanal. También significa invertir en un sistema de Sistema central de reservas (CRS) con un motor de reservas integrado, un gestor de canales y una solución de pago en línea, así como conectividad con el PMS y otras tecnologías básicas.

En cuanto a los hoteles independientes y los grupos pequeños, estarán bien posicionados para superar a los competidores de las grandes marcas en 2023 si se mantienen ágiles, prestan mucha atención al comportamiento de las reservas y desplazan rápidamente los recursos hacia donde se encuentran las oportunidades.

Metodología

Conjunto de datos

- 4 594 propiedades en Europa y 524 propiedades en Asia (excluida China continental) que comprenden hoteles independientes y grupos hoteleros pequeños y medianos.

- Datos de reservas registrados en el Sistema Central de Reservas (CRS) de D-EDGE utilizando una muestra constante de clientes de hotel de D-EDGE durante cuatro años, desde el 1 de enero de 2019 hasta el 31 de diciembre de 2022.

- Las reservas se realizaron a través de más de 200 canales online, incluidos motores de reservas hoteleras, agencias de viajes online, operadores turísticos, consolidadores y sitios web de oficinas de turismo. No se incluyen las reservas por teléfono, correo electrónico, sin cita previa, etc.

EUROPA

Número de hoteles en el panel de investigación

4,594

Principales países

Francia (2 797), Italia (182), Portugal (348), España (138), Reino Unido (85), Europa del Este (462)

Categorías de hotel

2* 6%

3* 35%

4* 37%

5* 7%

NC 14 %

ASIA

Número de hoteles en el panel de investigación

524

Principales países

Indonesia (169), Taiwán (79), Tailandia (19), Malasia (56), VT (48)

Categorías de hotel

2* 7%

3* 23%

4* 47%

5* 16%

NC 7 %

Puede que también te guste

The 2025 Hotel Direct Distribution Report reveals the smartest strategies to boost ROI a…

Paris, November 2024 – D-EDGE Hospitality Solutions, the leading provider of hospitality…

As the hospitality industry faces a new era of complexity, simply tracking basic perform…

Hotel Traveltine, Downtown Singapore – a stylish mid-scale property in Downtown S…

D-EDGE Hospitality Solutions, the leading provider of innovative hotel technology soluti…

Evita que tus huéspedes te dejen plantado. Mantén alejados los no-shows y las cancelacio…